- •Тема 9 аудит готівково-розрахункових операцій

- •План (логіка викладення і засвоєння матеріалу)

- •9.1. Особливості нормативної бази готівково-розрахункових операцій

- •9.2. Внутрішній та зовнішній контроль за дотриманням порядку ведення операцій із готівкою

- •9.3. Аудит готівково-розрахункових операцій

- •Тест внутрішнього контролю готівково-розрахункових операцій

- •Перевірка відповідності залишків у синтетичних і аналітичних регістрах обліку коштів у національній валюті

- •Перевірка відповідності залишків у синтетичних і аналітичних регістрах обліку коштів в іноземній валюті

- •Перевірка правильності відображення в бухгалтерському обліку залишків готівкових коштів в іноземній валюті

- •Перевірка правильності відображення в бухгалтерському обліку готівково-розрахункових операцій в іноземній валюті

- •Тест вибіркового формального контролю касових документів

- •Тема 10 аудит безготівкових розрахунків

- •План (логіка викладення і засвоєння матеріалу)

- •10.1. Мета і завдання аудиту безготівкових розрахунків

- •10.2. Особливості нормативної бази безготівкових розрахунків

- •Дебіторська заборгованість

- •10.3. Предметна область аудиторського дослідження

- •10.4. Аудит безготівкових розрахунків

- •Інформація про наявність рахунків у банках

- •Тест внутрішнього контролю безготівкових розрахунків

- •Програма аудиту безготівкових розрахунків

- •Запит про підтвердження залишків на поточних рахунках

- •Перевірка відповідності залишків та оборотних грошових коштів у національній валюті у реєстрах синтетичного й аналітичного обліку

- •Тест вибіркового контролю банківських документів на відповідність

- •Перевірка відповідності залишків коштів у іноземній валюті синтетичним і аналітичним регістрам обліку

- •10.5. Аудит дебіторської заборгованості та зобов'язань

- •Тест внутрішнього контролю дебіторської заборгованості та зобов'язань

- •10.6. Аудит зобов'язань перед банками

- •Типові помилки і порушення в операціях із кредитами

- •Тема 11 аудит необоротних активів і капітальних інвестицій

- •11.1. Мета й завдання аудиту необоротних активів і капітальних інвестицій

- •11.2. Особливості нормативної бази аудиту необоротних активів

- •11.3. Об'єкти аудиту необоротних активів і капітальних інвестицій

- •Об’єкти аудиту

- •11.4. Аудит необоротних активів і капітальних інвестицій

- •Тест внутрішнього контролю необоротних активів

- •Програма аудиторської перевірки основних засобів

- •Результати перевірки наявності документів на право власності на об'єкти необоротних активів

- •Результати вибіркової інвентаризації основних засобів

- •Вибіркова перевірка повноти оприбуткування основних засобів та нематеріальних активів

- •Перевірка обгрунтування справедливої вартості станом на ____________________

- •Програма аудиту нематеріальних активів

10.2. Особливості нормативної бази безготівкових розрахунків

Для здійснення безготівкових грошових розрахунків суб'єкти господарювання відкривають рахунки в банках у національній та іноземній валюті. Порядок відкриття банками рахунків для суб'єктів господарювання визначений Інструкцією про відкриття банками рахунків у національній та іноземній валюті, затвердженою постановою Правління Національного банку України від 18 грудня 1998 р. № 527, зі змінами і доповненнями.

Рахунки для зберігання грошових коштів і проведення всіх видів банківських операцій відкриваються у будь-яких банках України за вибором клієнта і за згодою цих банків.

Між суб'єктом господарювання і банком укладається договір про надання банківських послуг, де обумовлюється предмет договору, обов'язки та відповідальність сторін.

Розрахунки між юридичними особами, пов'язані з провадженням ними підприємницької діяльності, регулюються цивільним правом (розділ 74 "Розрахунки"), нормативними документами НБУ та іншими нормативними документами.

Порядок проведення розрахунків у національній валюті встановлений Інструкцією про безготівкові розрахунки в Україні в національній валюті, затвердженою постановою Правління Національного банку України від 29.03.01 р. № 135, зі змінами і доповненнями.

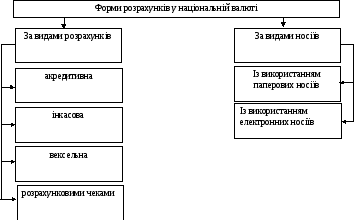

Форми розрахунків, передбачені Інструкцією, наведені на рис. 10.1.

При проведенні аудиторського дослідження безготівкових розрахункових операцій аудитор повинен знати, що:

у разі відсутності (недостатності) коштів на рахунку платника банк не здійснює обліку заборгованості платника, не сплаченої вчасно, та не веде реєстру розрахункових і виконавчих документів (4.11);

якщо до банку надійшло одразу кілька розрахункових документів, то при їх виконанні дотримується такий пріоритет (п. 18):

платіжні вимоги за рішенням суду;

платежі до бюджету;

платежі за іншими виконавчими документами;

всі інші у порядку послідовного надходження.

Згідно з Інструкцією, ніхто не має права примусового списання коштів з рахунків у банку, в т. ч. податкові органи без виконавчих документів за рішенням суду.

Рис. 10.1. Класифікація розрахунків у національній валюті

Порядок проведення розрахунків у іноземній валюті регулюється Законом України від 19.02.93 р., зі змінами і доповненнями. При проведенні перевірки необхідно враховувати такі вимоги до розрахунків в іноземній валюті.

Виручка резидентів у іноземній валюті підлягає зарахуванню на її валютні рахунки в уповноважених банках у терміни виплати заборгованостей, визначені в контрактах, але не пізніше ніж через 90 календарних днів від дати митного оформлення (виписки вивізної вантажної митної декларації) продукції, що експортується, а в разі експорту робіт (послуг), прав інтелектуальної власності — з моменту підписання акта або іншого документа, що засвідчує виконання робіт, надання послуг, експорт прав інтелектуальної власності. Перевищення зазначеного терміну вимагає індивідуальної ліцензії Національного банку України.

Виручка резидентів у іноземній валюті за експорт фармацевтичної продукції вітчизняного виробництва (коди ТН ЗЕД 30.01 — 30.06) підлягає зарахуванню на її валютні рахунки в уповноважених банках у строки виплати заборгованостей, зазначені в контрактах, але не пізніше ніж через 180 календарних днів від дати митного оформлення (виписки вивізної вантажної митної декларації) експортованої фармацевтичної продукції. Перевищення зазначеного строку вимагає індивідуальної ліцензії Національного банку України.

Імпортні операції резидентів, які здійснюються на умовах відстрочення поставки, в разі, коли таке відстрочення перевищує 90 календарних днів від моменту здійснення авансового платежу або виставлення векселя на користь постачальника імпортованої продукції (робіт, послуг), вимагають індивідуальної ліцензії Національного банку України.

При застосуванні розрахунків щодо імпортних операцій резидентів у формі документарного акредитиву термін, передбачений частиною першої цієї статті, діє від моменту здійснення уповноваженим банком платежу на користь нерезидента.

Резиденти, які купують іноземну валюту через уповноважені банки для забезпечення виконання зобов'язань перед нерезидентами, повинні здійснювати перерахування таких сум протягом 5 робочих днів від моменту зарахування таких сум на валютні рахунки резидентів.

Порушення резидентами термінів, передбачених статтями 1 і 2 цього закону, тягне за собою стягнення пені за кожний день прострочення у розмірі 0,3% від суми неодержаної виручки (митної вартості недопоставленої продукції) в іноземній валюті, перерахованої у грошову одиницю України за валютним курсом Національного банку України на день виникнення заборгованості.

У разі прийняття судом або арбітражним судом чи Морською арбітражною комісією при Торгово-промисловій палаті України позовної заяви резидента про стягнення з нерезидента заборгованості, яка виникла внаслідок недотримання нерезидентом термінів, передбачених експортно-імпортними контрактами, терміни, передбачені статтями 1 і 2 цього закону, призупиняються, і пеня за їх порушення в цей період не сплачується.

У разі прийняття судом або арбітражним судом рішення про відмову в позові повністю або частково, або припинення (закриття) справи чи залишення позову без розгляду, терміни, передбачені статтями 1 і 2 закону, поновлюються, і пеня за їх порушення сплачується за кожний день прострочення, включаючи період, на який ці терміни було призупинено.

У разі прийняття судом або арбітражним судом рішення про задоволення позову пеня за порушення термінів, передбачених статтями 1 і 2 цього закону, не сплачується з дати прийняття позову до розгляду судом або арбітражним судом.

У разі порушення резидентами термінів, передбачених статтею 3 цього закону, придбана валюта продається уповноваженими банками протягом 5 робочих днів на міжбанківському валютному ринку України. При цьому позитивна курсова різниця, що може виникнути за такою операцією, щоквартально перераховується до Державного бюджету України, а негативна курсова різниця відноситься на результати господарської діяльності резидента.

У разі перевищення термінів, зазначених у статтях 1 і 2 цього закону, в разі виконання резидентами договорів виробничої кооперації, консигнації, комплексного будівництва, оперативного і фінансового лізингу, постачання складних технічних виробів і товарів спеціального призначення Національний банк України може надавати індивідуальні ліцензії.

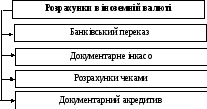

Форми розрахунків в іноземній валюті показані на рис. 10.2.

Порядок відображення безготівкових розрахунків у бухгалтерському обліку суб'єктів господарювання регламентується Інструкцією про застосування Плану рахунків бухгалтерського обліку активів, капіталу, зобов'язань і господарських операцій підприємств і організацій, затвердженого наказом Міністерства фінансів України від 30.11.99 р. № 291, та відповідними Положеннями (стандартами) бухгалтерського обліку.

Рис. 10.2. Форми розрахунків в іноземній валюті

Аудитору необхідно звертати увагу на наступні моменти.

П(с)БО 2 "Баланс" передбачає поділ дебіторської заборгованості на довгострокову і поточну. Остання відображається в балансі як чиста реалізаційна вартість та сумнівні борги. Поточні й довгострокові зобов'язання показують окремо.

П(с)БО 10 "Дебіторська заборгованість" визначено поняття сумнівного боргу, порядок створення резерву сумнівних боргів, дано нове поняття безнадійної дебіторської заборгованості, "щодо якої існує впевненість про її неповернення боржником або за якою минув строк позовної давності". Порядок списання безнадійної дебіторської заборгованості визначено П(с)БО 16 "Витрати", згідно з п. 20 якого безнадійна дебіторська заборгованість списується на операційні витрати (рахунок 944 "Сумнівні та безнадійні борги"), або за рахунок створеного резерву безнадійних боргів (рахунок 38 "Резерв сумнівних боргів"). Списана дебіторська заборгованість обліковується на позабалансовому субрахунку 071 "Списана дебіторська заборгованість" не менше трьох років від дати списання для спостереження за можливістю її стягнення у випадках зміни майнового становища боржника.

При вивченні дебіторської заборгованості необхідно звернути увагу, чи відповідають суми, подані у звітності як дебіторська заборгованість, встановленим П(с)БО критеріям. На рис. 10.3 подано критерії визнання активом дебіторської заборгованості.

Цивільним законодавством встановлено терміни позовної давності, які аудитор повинен знати з метою перевірки їх дотримання клієнтом.

П(с)БО 11 "Зобов'язання" визначає порядок формування та відображення у звітності інформації про зобов'язання. На рис. 10.4 подано класифікацію зобов'язань за П(с)БО 11.

Визначається активом, якщо:

Існує ймовірність отримання підприємством

майбутніх економічних вигод;

Сума заборгованості може бути достовірно

визначена;

Покупцеві передано ризики і вигоди,

пов’язані з правом власності на

продукцію, товар

Підприємство не здійснює подальше

управління та контроль за реалізованою

продукцією (товарами).

Оборотні активи

Необоротні активи

Довгострокова дебіторська заборгованість

Поточна дебіторська заборгованість

Заборгованість за продукцію, товари,

роботи, послуги

Дебіторська заборгованість за

розрахунками

Інша поточна дебіторська заборгованість

Із бюджетом

Чиста реалізаційна вартість

Первісна вартість

За видами авансов

Резерв сумнівних боргів

Із нарахованих доходів

Із внутрішніх розрахунків

Р ис.

10.3. Критерії визнання активом дебіторської

заборгованості

ис.

10.3. Критерії визнання активом дебіторської

заборгованості