- •В. Я. Савченко, в. О. Зотов, c. А. Кириленко, о. А. Петрик, і. Ю. Чумакова

- •Програма дисципліни «аудит»

- •Вечірня форма навчання

- •Заочна форма навчання

- •1.1. Методичні поради до вивчення теми

- •Об’єкти аудиту ________________________________

- •1.3. Програмні питання

- •1.4.Література

- •2.1. Методичні поради до вивчення теми

- •2.2. Навчальні завдання

- •2.3. Програмні питання

- •2.4.Література

- •3.1. Методичні поради до вивчення теми

- •3.2. Навчальні завдання

- •3.3. Програмні питання

- •4.2. Навчальні завдання

- •4.3. Програмні питання

- •5.1. Методичні поради до вивчення теми

- •Фрагмент таблиці для визначення коефіцієнта надійності

- •5.2. Навчальні завдання

- •5.3. Програмні питання

- •6.1. Методичні поради до вивчення теми

- •6.2. Навчальні завдання

- •6.3. Програмні питання

- •7.1. Методичні поради до вивчення теми

- •7.2. Навчальні завдання

- •7.3. Програмні питання

- •8.1. Методичні поради до вивчення теми

- •8.2. Навчальні завдання

- •8.3. Програмні питання

- •9.1. Методичні поради до вивчення теми

- •9.2. Навчальні завдання

- •Відомість руху матеріальних запасів за лютий 200__ р.

- •9.3. Програмні питання

- •10.1. Методичні поради до вивчення теми

- •10.2. Навчальні завдання

- •Баланс на 31.12.2002 р. (тис. Грн)

- •Звіт про фінансові результати за 2002 р. (тис. Грн)

- •10.3. Програмні питання

- •10.4.Література

- •11.1. Методичні поради до вивчення теми

- •11.2. Навчальні завдання

- •11.3. Програмні питання

- •11.4. Література

- •12.1. Методичні поради до вивчення теми

- •12.2. Навчальні завдання

- •12.3. Програмні питання

- •12.4. Література

- •13.1. Методичні поради до вивчення теми

- •13.2. Навчальні завдання

- •Аналітичне групування і аналіз статей активу балансу

- •Аналітичне групування і аналіз статей пасиву балансу

- •Аналітичне групування і аналіз статей пасиву балансу

- •13.3. Програмні питання

- •13.4.Література

- •14.1. Методичні поради до вивчення теми

- •14.2. Навчальні завдання

- •14.3. Програмні питання

- •14.4. Література

- •15.1. Методичні поради до вивчення теми

- •Порівняльна характеристика зовнішнього та внутрішнього аудиту

- •15.2. Навчальні завдання

- •План проведення документальних ревізій і перевірок на підприємствах компанії на 200х р.

- •Перелік об’єктів внутрішнього контролю і аудиту

- •15.3. Програмні питання

- •15.4. Література

- •16.1. Методичні поради до вивчення теми

- •16.2. Навчальні завдання

- •Опис системи комп’ютерної обробки даних базового підприємства

- •Захист інформації від основних ризиків

- •Засоби контролю за комп’ютерними системами обліку і обробки даних

- •16.3. Програмні питання

- •16.4. Література

- •17.1. Методичні поради до вивчення теми

- •17.2. Навчальні завдання

- •17.3. Програмні питання

- •17.4. Література

- •Порядок поточного та підсумкового оцінювання знань студентів з дисципліни «аудит»

- •1. Поточний контроль.

- •1.1. Оцінювання систематичності та активності роботи студента протягом семестру:

- •2. Підсумковий контроль.

- •2.1. Результати поточного контролю — 20—40 балів.

- •2.2. Письмовий іспит (іспитовий білет містить 6 завдань з оцінкою 0, 5, 10 балів за кожне).

- •1. Поточний контроль.

- •1.1. Оцінювання систематичності та активності роботи студента протягом семестру:

- •2. Підсумковий контроль.

- •2.1. Результати поточного контролю — 20—40 балів.

- •2.2. Письмовий іспит (іспитовий білет містить 6 завдань з оцінкою 0, 5, 10 балів за кожне).

- •Додатки

- •Лист-зобов’язання на згоду про проведення аудиту

- •І. Аудит

- •II. Облікові та інші послуги [в умовах проведення ініціативного аудиту]

- •III. Гонорари

- •IV. Згода умов проведення аудиту

- •Договір про надання аудиторських послуг

- •1. Мета договору

- •2. Предмет договору

- •3. Права і обов’язки Виконавця

- •4. Права і обов’язки Замовника

- •5. Строки виконання робіт

- •6. Вартість аудиторських послуг і порядок розрахунків

- •7. Відповідальність сторін. Порядок вирішення спорів

- •8. Конфіденційність

- •9. Прикінцеві положення

- •10. Строк дії договору

- •Реквізити сторін

- •Приклад безумовно-позитивного аудиторського висновку з розшифровкою за елементами

- •Форма № 1

- •Звіт про фінансові результати

- •Форма № 2

- •І. Фінансові результати

- •II. Елементи операційних витрат

- •Iіi. Розрахунок показників прибутковості акцій

- •Нормативна література

- •Основна література

- •Додаткова література

- •Тема 1. Сутність та предмет аудиту 12

3.3. Програмні питання

Мета аудиту фінансової звітності.

Загальні принципи проведення аудиту.

Методи та методичні прийоми проведення аудиту.

Незалежність аудитора.

Чесність та об’єктивність аудитора.

Професійна компетентність і належна старанність аудитора.

Конфіденційність в аудиті.

Принцип додержання технічних стандартів.

Професійний скептицизм аудитора.

Фізична перевірка та спостереження в аудиті.

Документальна перевірка в аудиті.

Опитування та підтвердження в аудиті.

Аналітичні процедури в аудиті.

Критерії оцінки аудитором фінансової звітності.

![]()

3.4.Література

1. Международные стандарты аудита и Кодекс эти- ки профессиональных бухгалтеров. — М., 2000. — 699 с. (С. 43—47; 160.)

2. Національні нормативи аудиту. Кодекс професійної етики аудиторів України. — К.: Основа, 1999. — 274 с. (С. 17—19.)

3. Аудит: Практ. пособие / Под ред. А. Н. Кузьминского. — К.: Учетинформ, 1996. — 283 с. (С. 31—44.)

4. Савченко В. Я. Аудит: Навч. посібник. — К.: КНЕУ, 2002. — 322 с. (С. 82—105.)

5. Шеремет А. Д., Суйц В. П. Аудит: Учебник. — 2-е изд., доп. и перераб. — М.: ИНФРА-М, 2001. — 352 с. (С. 60—70.)

А удиторський

ризик

удиторський

ризик

Вивчення теми передбачає розгляд таких питань:

поняття аудиторського ризику;

методика визначення аудиторського ризику;

суттєвість в аудиті.

Згідно з Міжнародними стандартами аудиту аудиторський ризик являє собою можливу небезпеку того, що аудитор висловить невідповідну аудиторську думку у випадках, коли у фінансовій звітності мають місце суттєві перекручення [1, с. 126].

Згідно з Національними нормативами аудиту аудиторський ризик — це ризик того, що аудитор може висловити неадекватну думку в тих випадках, коли в документах бухгалтерської звітності існують суттєві перекручення. Інакше кажучи, за неправильно підготовленою звітністю буде поданий аудиторський висновок без зауважень і навпаки [2, с. 87].

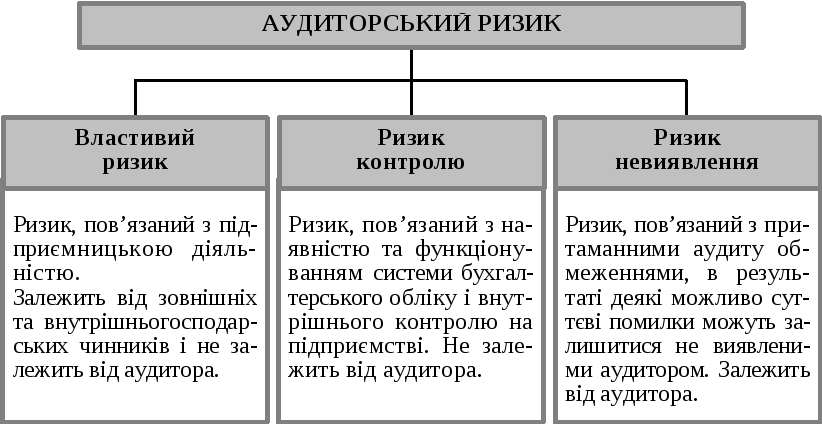

Рис. 4.1. Аудиторський ризик

Аудиторський ризик (ризик аудиту, або загальний ризик) має три складові (рис. 4.1):

властивий (невід’ємний) ризик;

ризик системи контролю (ризик контролю);

ризик невиявлення помилок (ризик невиявлення).

Властивий (невід’ємний, притаманний) ризик являє собою здатність до суттєвих перекручень залишку по певному бухгалтерському рахунку, по певній категорії, певному класу операцій або здатність до перекручень по цих показниках з перекрученнями по інших рахунках чи операціях за умови відсутності відпо- відних засобів внутрішнього контролю [2, с. 87].

Ризик системи контролю (ризик контролю) — це ризик того, що викривлення, яке має місце відносно сальдо рахунку, класу операцій і яке може бути суттєвим окремо або в комплексі з викривленнями сальдо інших рахунків, класу операцій, не буде своєчасно попереджено, виявлено та виправлено за допомогою системи бухгалтерського обліку і внутрішнього контролю [2, с. 87].

Ризик невиявлення помилок (ризик невиявлення) — являє собою ризик того, що аудиторські процедури підтвердження не завжди можуть виявити помилки (перекручення), що існують у залишку по певному рахунку, певній категорії операцій. Ці помилки можуть бути суттєвими окремо самі по собі або у комплексі з перекрученнями (помилками) по інших залишках чи операціях [2, с. 87].

Визначення величини аудиторського ризику є важливим для аудитора. Разом з тим у світі не існує загальноприйнятої методики його визначення, як не існує і науково обґрунтованих підходів до його оцінки.

Аудитори використовують два основних методи оцінки аудиторського ризику:

оціночний (експертний, інтуїтивний);

кількісний.

За першим методом аудитор шляхом виконання окремих процедур оцінює його складові оцінками “низький” — “високий”. Потім залежно від комбінацій складових оцінок визначається загальна оцінка аудиторського ризику.

Другий метод передбачає оцінку як складових аудиторського ризику, так і його загального рівня в діапазоні від 0 до 1, або від 0 до 100 % за формулою (факторною моделлю):

![]() ,

,

де АР — загальний ризик аудиту; ВР — властивий ризик; РК — ризик контролю; РН — ризик невиявлення.

Наведена модель є простою, але вона дозволяє зрозуміти суть аудиторського ризику. Разом з тим визначити цю величину за допомогою даної моделі досить складно. Найчастіше аудитори встановлюють спочатку величину аудиторського ризику (АР), потім визначають величину властивого ризику і ризику контролю, для того щоб визначити прийнятну величину ризику невиявлення і спланувати необхідні аудиторські процедури.

Незважаючи на те, що можуть зустрітись ситуації, за яких ВР = 0 або РК = 0, аудитор не може відмовитись від проведення аудиторських процедур, хоча за формулою АР в обох випадках теж буде дорівнювати нулю.

Властивий ризик [2, с. 89; 1, с. 130]. Під час розробки загального плану аудиту аудитору необхідно провести оцінку властивого ризику на рівні фінансової звітності. Під час розробки програми аудиту аудитору слід зіставити (порівняти) проведену оцінку із суттєвими сальдо рахунків і класами операцій на рівні тверджень або припустити, що властивий ризик щодо цього твердження є високим.

Оцінюючи властивий ризик аудитор покладається на своє професійне міркування (професійну думку) враховуючи такі чинники.

На рівні фінансової звітності:

чинники, що впливають на галузь діяльності;

чесність керівництва;

характер бізнесу суб’єкта аудиторської перевірки;

знання і досвід керівництва;

зміни складу керівництва;

компетентність керівництва;

незвичайний вплив на керівництво певних обставин.

На рівні сальдо рахунків і класу (категорій) операцій:

рахунки фінансової звітності, на які можуть вплинути пе- рекручення (рахунки, які потребують коригування за поперед- ні періоди, або пов’язані зі значним обсягом бухгалтерських розрахунків);

складність основних операцій та інших подій, які потребують залучення експертів;

роль суб’єктивізму при визначенні сальдо рахунків;

схильність активів до втрати або незаконного привласнення;

завершення незвичайних та складних операцій, особливо в кінці або ближче до кінця звітного періоду;

операції, які не можуть бути здійснені за звичайних обставин (які не підлягають процедурі звичайної обробки).

Ризик системи контролю [2, с. 93—98; 1, с. 131—139]. Для визначення об’єктивної оцінки ризику системи контролю аудитору необхідно досконало вивчити особливості організації обліково-економічної роботи на підприємстві і системи внутрішнього контролю.

Як відомо, контрольна функція управління охоплює значно більше питань діяльності суб’єкта господарювання, ніж функція бухгалтерського обліку. Тому аудитор спочатку повинен дослідити систему внутрішнього контролю.

Система внутрішнього контролю являє собою політику і процедури (засоби внутрішнього контролю), які використовує керівництво для забезпечення упорядкованого та ефективного управління фінансово-господарською діяльністю, а саме:

суворе додержання прийнятої політики управління, у тому числі облікової політики;

забезпечення збереження активів;

запобігання та виявлення фактів шахрайства і помилок;

точність і повнота бухгалтерських записів та своєчасна підготовка достовірної фінансової інформації.

Система внутрішнього контролю — це контрольне середовище та процедури контролю.

Контрольне середовище охоплює загальне ставлення, усвідомленість та дії керівництва щодо системи внутрішнього контролю та її важливості для ефективного господарювання.

Аудитор звертає увагу на такі питання (чинники контрольного середовища):

— діяльність вищого органу управління суб’єктом (ради директорів, інших органів);

— філософію, політику керівництва та стиль його роботи;

— організаційну структуру управління суб’єктом;

— методи наділення повноваженнями та відповідальністю;

— систему контролю з боку керівництва, у тому числі службу внутрішнього контролю (внутрішнього аудиту), кадрову політику, а також розподіл обов’язків.

Процедури контролю [1, с. 128]:

звіти, перевірка і затвердження проведених звірок (пере- вірок);

перевірка арифметичної точності записів;

здійснення контролю над прикладними програмами та середовищем комп’ютерних інформаційних систем (контроль доступу до баз даних, контроль над змінами комп’ютерних програм тощо);

ведення і перевірка аналітичного обліку (аналітичних рахунків та оборотних відомостей);

затвердження документів та здійснення контролю над ними;

зіставлення інформації, отриманої із внутрішніх та зовнішніх джерел;

зіставлення результатів інвентаризації об’єктів обліку з бухгалтерськими записами;

обмеження прямого особистого доступу до активів і записів;

зіставлення фінансових результатів з витратами та їх аналіз (передбачених планом, кошторисом, фактично отриманих).

У процесі аудиту фінансової звітності аудитор приділяє увагу тільки тим політиці та процедурам обліку і внутрішнього контролю, які стосуються інформації, на основі якої підготовлено фінансову звітність.

Чинники, що впливають на характер, строки та обсяг аудиторських процедур за дослідженої системи обліку і внутрішнього контролю [1, с. 132]:

розмір і складність суб’єкта та його комп’ютерної системи;

узгоджений масштаб (обсяг) перевірки;

прийнятий аудитором рівень суттєвості;

засоби та процедури внутрішнього контролю;

характер документування процедур внутрішнього контролю.

Аудитору необхідно мати уявлення про систему обліку, достатнє для визначення і розуміння:

основних операцій, які здійснює суб’єкт господарювання;

способу ініціювання таких операцій;

суттєвості операцій;

найважливіших операцій, які підтверджуються документально і відповідають показникам фінансової звітності;

процесу ведення бухгалтерського обліку і складання фінансової звітності від початку здійснення (ініціювання) важливих операцій та інших заходів до включення результатів таких операцій у фінансову звітність.

У процесі дослідження системи обліку, після загального по- переднього ознайомлення з підприємством і характером його діяльності, аудитор доповнює свої знання шляхом:

дослідження внутрішніх нормативних документів;

опитування керівництва різних рівнів та інших співробіт- ників;

перевірки документів та записів системи бухгалтерського обліку і внутрішнього контролю;

спостереження за діяльністю та операціями суб’єкта (за діяльністю керівництва, характером обробки операцій, організацією комп’ютерних операцій тощо).

Після дослідження системи бухгалтерського обліку і внутрішнього контролю аудитору необхідно визначити попередню оцінку ризику системи контролю.

Ризик системи контролю оцінюється як високий, якщо:

— система бухгалтерського обліку і внутрішнього контролю суб’єкта неефективні;

— оцінка ефективності функціонування цієї системи є доцільною.

Попередня оцінка ризику системи контролю буде високою за винятком випадків, коли аудитор:

може визначити процедури контролю, які з повною вірогідністю будуть попереджувати або виявляти та виправляти істотні викривлення;

планує проводити тести контролю для підтвердження оцінки.

Тести контролю застосовуються з метою одержання аудиторських доказів щодо ефективності:

систем бухгалтерського обліку і внутрішнього контролю (чи спроможні ці системи попереджати, виявляти і виправляти суттєві (істотні) викривлення?);

використання засобів контролю протягом досліджувано- го періоду (функціонування внутрішнього контролю протягом усього періоду перевірки). Тести контролю можуть включати: [1, с. 136—140];

перевірки документів, які підтверджують операції та інші події з метою отримання аудиторських доказів про відповідність функціонування системи внутрішнього контролю (на проведення певної категорії операцій);

проведення опитування і спостереження щодо процедур внутрішнього контролю, які не фіксуються документально;

повторення процедур внутрішнього контролю аудитором.

Тести контролю необхідно проводити для підтвердження будь-якої оцінки ризику контролю, яка не є високою. Чим нижча оцінка ризику системи контролю, тим більше доказів необхідно одержати аудитору стосовно ефективності функціонування си- стеми бухгалтерського обліку і внутрішнього контролю.

Ризик невиявлення [2, с. 98—108; 1, с. 139—143]. Ризик невиявлення (його рівень) пов’язаний з обсягом і характером проведення аудиторських процедур по суті. Перші дві складові загального аудиторського ризику безпосередньо впливають на характер, обсяги і витрати часу на виконання необхідних аудиторських процедур. Як правило, аудитор регулює (доводить) величину загального ризику до прийнятної величини збільшенням аудиторських процедур. Разом із тим, як зазначено в МСА і ННА, ризику невиявлення не можна уникнути, коли аудиторські докази мають переконливий, а не вичерпний (абсолютно точний) характер.

Ризик невиявлення зворотно пов’язаний з невід’ємним ризиком і ризиком контролю. Так, чим вищі два останніх, тим більше необхідно виконати аудиторських процедур, для того щоб знизити ризик невиявлення.

Однак, якими б низькими не були рівні невід’ємного ризику та ризику контролю, аудитору необхідно виконати процедури перевірки по суті відносно суттєвих (значущих) залишків та класів операцій.

У практичній діяльності аудитор може зіткнутися з ситуаціями, коли ризик невиявлення не може бути зниженим до прийнятного рівня. Подальші дії залежатимуть у таких випадках від різних конкретних обставин, що безпосередньо впливатимуть на вид підсумкових документів.

Важливим поняттям в аудиті є поняття суттєвості. У зв’язку з притаманними аудиту обмеженнями аудитор не в змозі і не повинен встановлювати достовірність фінансової звітності з абсолютною точністю. Крім того, сама система бухгалтерського обліку не передбачає абсолютної точності інформації, яка міститься в фінансовій звітності (у балансі, наприклад). Основні причини такого становища:

положення (стандарти) бухгалтерського обліку дозволяють використовувати різні методи відносно одних і тих самих об’єктів обліку. Наприклад, можна використовувати різні методи нарахування амортизації необоротних активів, різні методи відображення в обліку використаних матеріальних ресурсів (запасів), різні методи розподілу непрямих витрат, створення резерву сумнівних боргів та ін.;

методики фінансового обліку різних країн по-різному передбачають вирішення проблем розподілу витрат і доходів за обліковими періодами.

Усе це призводить до того, що на основі одних і тих самих даних (початкових залишків у балансі, наприклад) буде підготовлено фінансову звітність з різними показниками, тобто звітність, показники якої залежатимуть від того, які методи використовувало підприємство.

Таким чином, фінансова звітність не може бути абсолютно точною з цих причин.

Крім того, можна припуститися помилок у процесі накопичення інформації (в обліку), а також при узагальнені цієї інформації у звітності. Тому і існує поняття суттєвості.

В обов’язки аудитора входить встановлення достовірності фінансової звітності в усіх суттєвих аспектах.

Під достовірністю фінансової звітності в усіх суттєвих аспектах розуміють такий ступінь точності показників цієї звітності, за якого кваліфікований її користувач зможе зробити правильні висновки і прийняти правильні економічні рішення. Таким чином, суттєвість фінансової інформації є такою її властивістю, яка робить її (інформацію) спроможною впливати на економічні рішення користувачів.

Згідно з МСА 320 та ННА 11 інформація вважається суттєвою, якщо її відсутність (пропущення) або перекручення може впливати на економічні рішення користувачів, які приймають на основі (на підставі даних) фінансової звітності [1, с. 121—125; 2, с. 82—85]. Як визначено в цих документах, суттєвість залежить від розміру статті звітності або помилки, які оцінюються за певних обставин пропуску (відсутності) або перекручення змісту інформації. Таким чином, суттєвість, скоріш за все, визначає межу (порогову величину) і не є основною якісною характеристикою, яка повинна бути притаманною інформації для того, щоб остання (інформація) була корисною для користувачів.

Оцінка рівня суттєвості є предметом професійного судження (професійної думки) аудитора. Аудитор встановлює припустимий (допустимий) рівень суттєвості при розробці плану аудиту як кількісну величину. Разом з тим аудитор повинен брати до уваги як обсяг (кількість) так і характер (якість) викривлень. Приклади якісних викривлень (помилок):

недостатній або неадекватний опис облікової політики (результатом може бути введення в оману таким описом користувача фінансової звітності);

існування порушень нормативних вимог (порушення вимог податкового законодавства, результатом можуть бути фінансові санкції, що послабить фінансовий стан).

Аудитору необхідно враховувати можливість викривлень (помилок) у пов’язаних між собою незначних сумах, які разом можуть істотно вплинути на показники фінансової звітності (прикладом може бути незначна сума помилки, яка повто- рюється з місяця в місяць).

Визначення суттєвості здійснюється аудитором на рівні:

— фінансової звітності в цілому;

— залишків на рахунках, взятих окремо;

— окремих операцій;

— окремих угод.

Аудитору необхідно визначити (оцінити) суттєвість при:

визначенні характеру (змісту), витрат часу і глибини (обсягу) аудиторських процедур;

виконанні конкретних аудиторських процедур;

оцінці наслідків викривлень, тобто впливу помилок на показники фінансової звітності.

Суб’єкти аудиторської діяльності (аудитори та аудиторські фірми) повинні розробити внутрішньофірмовий нормативний документ, в якому визначити систему важливих (базових) показників, що характеризують достовірність фінансової звітності та порядок визначення рівня суттєвості.

Рівень суттєвості встановлюється як частина (частка або відсоток) від базового показника.

Може бути встановлений єдиний показник рівня суттєвос- ті для конкретної фінансової звітності, або встановлюються локальні показники рівня суттєвості для окремих базових показників (групи рахунків, статей балансу, показників іншої фінансової звітності).

Показник рівня суттєвості визначає кількісну величину по- милок, інакше кажучи, максимально припустиму величину помилки.

У зв’язку з тим, що помилки (хоча й незначні) можуть впливати на показники фінансової звітності в сукупності, а також у зв’язку з тим, що необхідно розглядати окремі рахунки (сальдо по них) або класи операцій, аудиторами використо- вується поняття припустимої помилки, величина якої встановлюється частіше за все на рівні 50 % від показника рівня суттєвості.

Система базових показників може змінюватись при:

зміні законодавства, яке стосуються ведення бухгалтерського обліку, визначення показників фінансової звітності та іншої бухгалтерської звітності;

зміні законодавства та нормативів аудиту стосовно визначення рівня суттєвості;

структурних зрушеннях складу замовників (суб’єктів) аудиту стосовно видів діяльності, галузей господарства;

зміні в політиці аудиторської діяльності та з інших причин.

Визначення суттєвості здійснюється на стадії планування аудиту та визначення величини аудиторського ризику. Потім ці показники уточнюються в результаті проведення аудиторських процедур. Між рівнем суттєвості і аудиторським ризиком існує взаємозв’язок. Збільшення рівня суттєвості зменшує аудиторський ризик і навпаки.

У процесі завершення аудиту аудитор визначає рівень суттєвості впливу на показники фінансової звітності сукупності виявлених ним помилок. Якщо цей рівень буде, на думку аудитора, високим він може виконати додаткові процедури, щоб знизити аудиторський ризик або запропонувати керівництву внести зміни у фінансову звітність.

Якщо ж додаткові процедури не дозволили знизити аудиторський ризик (сукупність невиправлених помилок є суттєвою), а керівництво відмовляється від виправлень фінансової звітності, аудитор повинен надати аудиторський висновок, який за видом і змістом відповідає вимогам міжнародних стандартів і національних нормативів аудиту.