- •Глава 1. Экономический контроль, его сущность и функции в обществе

- •1.1. Сущность, задачи, функции и содержание экономического контроля

- •1.2. Экономический контроль в системе наук

- •1.3. Классификация организационных форм и видов экономического контроля

- •1.4. Содержание и виды экономического контроля

- •1.5. Государственный контроль монопольной деятельности предприятий на товарном рынке

- •1.6. Банки и их контрольные функции в государстве

- •1.7. Высшие государственные контрольные органы в развитых зарубежных странах

- •Глава 2. Финансово-хозяйственный контроль

- •2.1. Содержание финансово-хозяйственного контроля, его цели и задачи

- •2.2. Функции финансово-хозяйственного контроля и аудита в формировании рыночных отношений

- •2.3. Государственная контрольно-ревизионная служба и ее функции в финансовом контроле

- •Глава 3. Аудиторский контроль, его возникновение и развитие, содержание, классификация и организация

- •3.1. Возникновение и развитие аудита в системе финансово-хозяйственного контроля

- •3.2. Содержание и функции аудиторского контроля

- •3.3. Классификация организационных форм аудиторского контроля

- •3.4. Организация аудиторской деятельности

- •3.5. Аудит рисков в бизнесе и их классификация

- •3.6. Отличие аудита от ревизии финансово-хозяйственной деятельности и судебно-бухгалтерской экспертизы

- •Глава 4. Методологические и нормативные основы аудиторского контроля

- •4.1. Принципы аудиторского контроля

- •4.2. Предмет аудиторского контроля

- •4.3. Объекты аудиторского контроля

- •4.4. Метод аудиторского контроля

- •Метод финансово-хозяйственного контроля, аудита

- •4.5. Международные и национальные стандарты (нормы) аудита

- •Продолжение табл. 4.2

- •Продолжение табл. 4.3

- •Продолжение табл. 4.3

- •Окончание табл. 4.3

- •Глава 5. Методические приемы и контрольно-аудиторские процедуры

- •5.1. Сущность и содержание методических приемов и контрольно-аудиторских процедур

- •5.2. Органолептические методические приемы

- •5.3. Выборочные и сплошные наблюдения в финансово-хозяйственном контроле и аудите

- •Акт контрольной проверки инвентаризации ценностей на складе

- •5.4. Расчетно-аналитические методические приемы

- •5.5. Документальные методические приемы и их контрольно-аудиторские процедуры

- •Взаимной выверки расчетов с дебиторами и кредиторами

- •Глава 6. Контрольно-аудиторский процесс и его стадии

- •6.1. Содержание контрольно-аудиторского процесса

- •6.2. Предысследовательская стадия контрольно-аудиторского процесса

- •6.3. Исследовательская и завершающая стадии контрольно-аудиторского процесса

- •Пользователя с эвм

- •6.4. Сетевые графики и применение их в контрольно-аудиторском процессе

- •6.5. Аудиторский риск, его прогнозирование и оптимизация

- •7.1. Основы научной организации контрольно-аудиторского процесса

- •7.2. Научная организация труда в контрольно-аудиторском процессе

- •7.3. Организация рабочего места аудитора с внедрением нот

- •Глава 8. Информационное обеспечение финансово-хозяйственного контроля и аудита

- •8.1. Содержание, задачи, классификация информационного обеспечения финансово-хозяйственного контроля и аудита

- •8.2. Экономическая информация, ее классификация и назначение в контрольно-аудиторском процессе

- •8.3. Кодирование экономической информации и ее использование в контрольно-аудиторском процессе

- •8.4. Фактографическая информация и ее использование в финансово-хозяйственном контроле и аудите в условиях асои

- •Глава 9. Компьютерные технологии обработки информации и их применение в контрольно-аудиторском процессе

- •9.1. Новые компьютерные технологии обработки информации в контрольно-аудиторском процессе

- •9.2. Характеристика автоматизированных систем обработки экономической информации, функционирование и принципы построения

- •9.3. Классификация технико-экономической информации и ее применение в контрольно-аудиторском процессе

- •9.4. Проектная документация к созданию асои и ее использование в контрольно-аудиторском процессе

- •9.5. Контроль защиты данных асои

- •9.6. Особенности контрольно-аудиторского процесса в условиях асои

- •Глава 10. Аудит приватизации и аренды совместных предприятий, акционерных обществ и корпораций

- •10.1. Аудиторская (экспертная) оценка стоимости объектов приватизации и аренды

- •Пример расчета

- •10.2. Особенности аудита финансово-хозяйственной деятельности совместных предприятий

- •10.3. Особенности аудита деятельности акционерных обществ и предприятий-эмитентов

- •Глава 11. Аудит капитала, ценных бумаг и эффективности внешнеэкономических операций в предпринимательской деятельности

- •11.1. Содержание и структура капитала субъекта хозяйствования и задача его аудита

- •11.2. Аудит формирования и использования капитала в предпринимательской деятельности

- •11.3. Аудит акций, облигаций, векселей и других ценных бумаг

- •11.4. Аудит эмиссии ценных бумаг и фондовые биржи

- •11.5. Государственный контроль и аудит регистрации ценных бумаг

- •11.6. Аудит эффективности внешнеэкономических операций

- •Глава 12. Финансовый контроль и аудит в банках

- •12.1. Задачи, организация и функции финансового контроля и аудита в банках

- •12.2. Контроль и аудит деятельности коммерческого банка

- •12.3. Внутренний аудит в коммерческих банках

- •12.4. Внутрибанковский контроль денежных билетов, монеты и других ценностей

- •На "1" января 199_ г.

- •12.5. Контроль за соблюдением экономических нормативов в деятельности коммерческих банков

- •12.6. Аудиторский контроль и оценка качества кредитного портфеля банка

- •12.7. Аудиторский контроль по предупреждению убытков от кредитной деятельности коммерческих банков

- •12.8. Аудит эффективности деятельности коммерческих банков по международным стандартам

- •12.9. Аудит эффективности деятельности коммерческих банков по национальным стандартам

- •12.10. Аудит и банкротство банков

- •12.11. Аудит финансового состояния юридических лиц — акционеров (участников) коммерческих банков

- •1. Показатели платежеспособности

- •2. Показатели финансовой стабильности

- •3. Другие показатели финансового состояния

- •Глава 13. Финансовый контроль и аудит страховой деятельности и доверительных обществ

- •13.1. Страховая деятельность и контроль ее организации в Украине

- •13.2. Финансовый контроль и аудит соблюдения страховыми организациями экономических нормативов

- •13.3. Доверительные общества и аудиторский контроль их деятельности

- •13.4. Аудит деятельности страховых компаний (акционерных обществ и предприятий — эмитентов облигаций)

- •13.5. Аудит в Национальной депозитарной системе с электронным обращением ценных бумаг

- •Глава 14. Аудиторский контроль инвестиционной деятельности

- •14.1. Инвестиционная деятельность и задачи ее контроля

- •14.2. Объекты, источники информации и методические приемы аудита инвестиционной деятельности

- •14.3. Аудиторская экспертиза инвестиционных проектов

- •14.4. Аудиторский контроль капитальных вложений и ввод объектов и производственных мощностей в действие

- •14.5. Контрольные обмеры строительно-монтажных и ремонтных работ

- •14.6. Аудиторский контроль создания и внедрения новой техники

- •Глава 15. Аудиторский контроль результатов финансово-хозяйственной деятельности предприятия и его финансового состояния

- •15.1. Задачи, объекты, источники информации и методические приемы аудита результатов финансово-хозяйственной деятельности

- •15.2. Источники информации для аудита финансовых результатов деятельности предприятия

- •15.3. Аудит общих финансовых результатов деятельности предприятия

- •15.4. Аудит финансовой стабильности, платежеспособности и ликвидности предприятия

- •15.5. Аудит финансового состояния предприятия

- •15.6. Аудиторский контроль использования оборотных средств

- •15.7. Аудиторский контроль расчетных взаимоотношений и других активов и пассивов предприятия

- •15.8. Обобщение результатов аудиторского контроля финансового состояния предприятия

- •Глава 16. Аудиторская проверка состояния учета, отчетности и внутрихозяйственного контроля

- •16.1. Задачи, объекты, источники информации и методические приемы аудита

- •16.2. Аудиторская проверка состояния учета

- •16.3. Аудит финансовой (бухгалтерской) отчетности предприятия

- •16.4. Аудиторская проверка состояния внутрихозяйственного контроля (аудита)

- •Глава 17. Обобщение результатов финансово-хозяйственного контроля и аудита

- •17.1. Методические приемы обобщения результатов контроля и аудита

- •Изъятия документов из текущего бухгалтерского архива Белоцерковского универмага

- •Реестр документов, изъятых из текущего бухгалтерского архива Белоцерковского универмага

- •17.2. Методика обобщения результатов внутреннего аудита финансово-хозяйственной деятельности предприятия

- •17.3. Обобщение результатов внешнего аудита по национальным нормативам Украины

- •17.4. Методика составления акта (заключения) внешнего аудиторского контроля

- •Аудиторское заключение

- •(Примерная форма) на подтверждение бухгалтерского

- •Баланса и финансовой отчетности

- •Сп «Гермес» за 199_ г.

- •17.5. Возмещение материального ущерба, выявленного финансово-хозяйственным контролем и аудитом

- •17.6. Аудиторская оценка ущерба от нарушения хозяйственных договоров

- •Простоев и форсирования производства

- •17.7. Профилактика недостатков и правонарушений в предпринимательской деятельности по данным контроля и аудита

- •Приложения

- •Комплексного аудита производственной и финансово-хозяйственной деятельности

- •Основания для проведения аудита

- •Акт (заключение) аудиторского контроля финансово-хозяйственной деятельности совместного украинско-швейцарского предприятия «Гермес» (сп «Гермес»)

- •2. Исследовательская часть

- •3. Результативная часть (выводы)

- •4. Предложения и рекомендации сп «Гермес»

- •Акт (заключение) о невозможности проведения аудиторского контроля

- •Глава 1. Экономический контроль, его сущность и функции в обществе 3

- •Глава 8. Информационное обеспечение финансово-хозяйственного контроля и аудита 124

- •Глава 9. Компьютерные технологии обработки информации и их применение в контрольно-аудиторском процессе 136

- •Глава 10. Аудит приватизации и аренды совместных предприятий, акционерных обществ и корпораций 158

- •Глава 11. Аудит капитала, ценных бумаг и эффективности внешнеэкономических операций в предпринимательской деятельности 177

- •Глава 12. Финансовый контроль и аудит в банках 198

- •Глава 13. Финансовый контроль и аудит страховой деятельности и доверительных обществ 236

- •Глава 14. Аудиторский контроль инвестиционной деятельности 254

- •Глава 15. Аудиторский контроль результатов финансово-хозяйственной деятельности предприятия и его финансового состояния 269

- •Глава 16. Аудиторская проверка состояния учета, отчетности и внутрихозяйственного контроля 294

- •Глава 17. Обобщение результатов финансово-хозяйственного контроля и аудита 304

3.5. Аудит рисков в бизнесе и их классификация

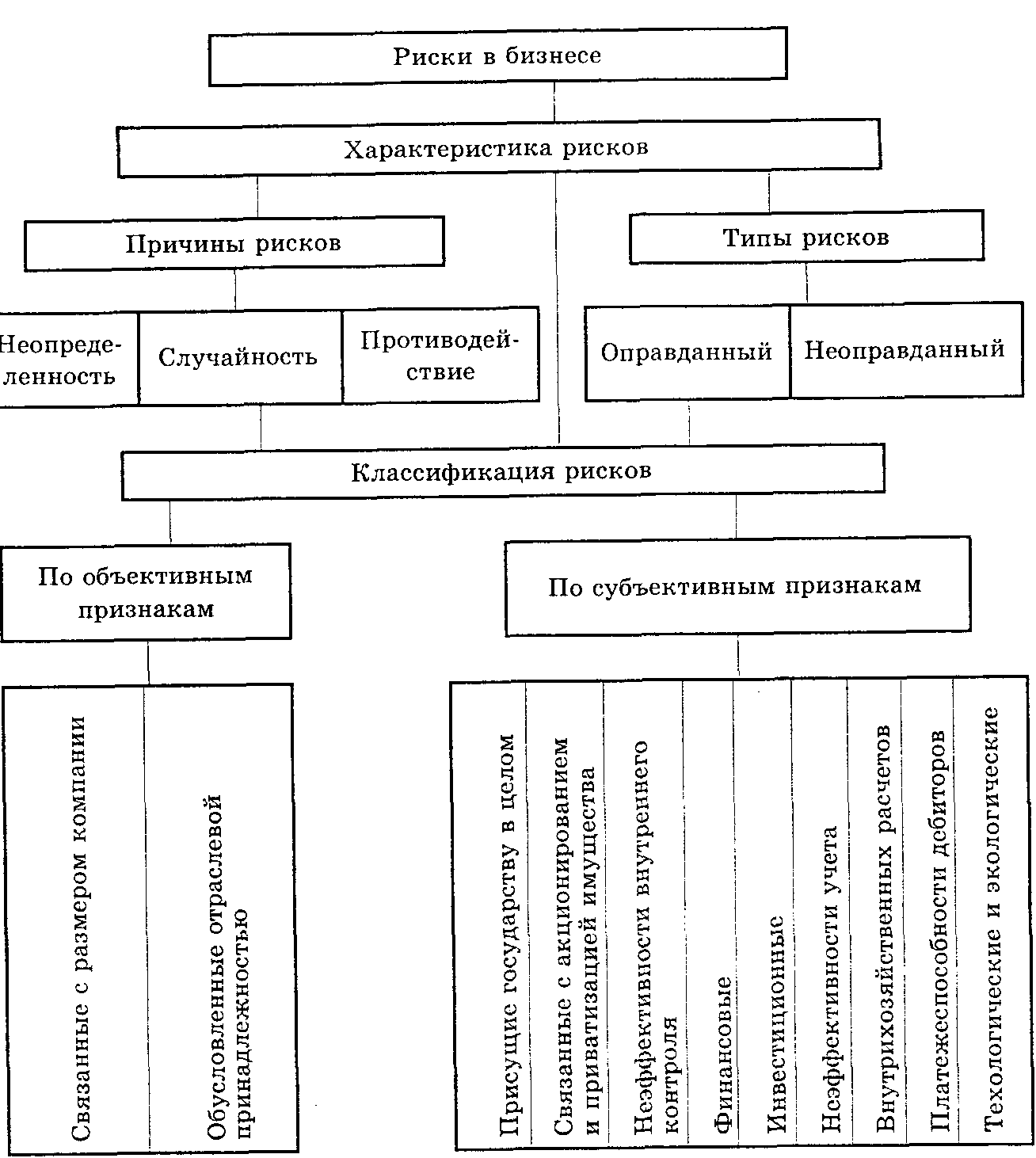

Риск в бизнесе представляет собой действия субъектов хозяйствования в нестандартной, неопределенной обстановке. Рисковать можно лишь в тех случаях, когда возможен успех и когда положительный результат риска имеет закономерный характер. Рассмотрим характеристику и классификацию рисков в бизнесе (рис. 3.2).

Причины риска— неопределенность, случайность и противодействие, являющиеся объектами аудита при изучении риска.

Рис. 3.2. Характеристика и классификация рисков в бизнесе

Неопределенность — результат неизученности, т.е. неполноты, недостаточности знания законов деятельности в сфере бизнеса, что не позволяет эффективно вести хозяйство.

Случайность — невозможность предвидеть то, как будет осуществляться явление в сложившихся условиях.

Противодействие — проявление неопределенности в обеспечении предприятия, предпринимателя ресурсами, нарушение договорных обязательств, несовершенство государственных регуляторов.

Аудит четко разграничивает два типа рисков: оправданный и неоправданный. При оценке рисков в бизнесе необходимо прежде всего определить, имеется ли риск, исследуемый аудитом, является ли он оправданным или неоправданным.

По объективным признакам риски в бизнесе классифицируют на связанные с размером компании и обусловленные отраслевой принадлежностью.

По субъективным признакам риски в бизнесе классифицируют на присущие государству в целом; связанные с акционированием и приватизацией имущества; неэффективностью внутреннего контроля; финансовые; инвестиционные; неэффективности учета; внутрихозяйственных расчетов; степени платежеспособности дебиторов; технологические и экологические.

Аудит риска объединяет разные методические процедуры, применяемые в исследовании риска, которые зависят от неуверенности, включая определения, оценку, контроль и управление риском. Иначе говоря, аудит должен выдвигать гипотезу относительно того, что может произойти и что должно произойти в бизнесе при нестандартных обстоятельствах.

Аудит риска помогает своевременно избрать оптимальный вариант во всех сферах бизнеса. Это поможет ему стать наиболее эффективным средством прогнозирования развития микроэкономических объектов, являющихся основой экономики.

Разделив систему на отдельные элементы подсистемы, можно анализировать неопределенность, связанную с каждым из них, а также изучить степень зависимости между риском и элементами объекта, оценивать влияние рисков на объект.

При классификации рисков по объективным признакам необходимо учитывать определенные особенности средних и больших компаний, корпораций.

Компании среднего размера — это территориально обособленные предприятия, доля основных средств которых незначительна в валюте баланса и которые не имеют структурных подразделений и дочерних предприятий.

Компании большие — юридические лица, объединяющие несколько структурных подразделений, филиалов, дочерних предприятий с обособленным имуществом каждой единицы, на самостоятельном балансе на правах оперативного распоряжения. Это преимущественно акционированного типа предприятия. Система налогообложения в больших компаниях может быть централизованной, децентрализованной, частично централизованной в зависимости от принятой налоговой и учетной политики.

Корпорация — это объединение юридических лиц. Принцип корпорации — инвестиционное управление, суть которого состоит во владении правами собственности и стратегическим управлением.

Различают также классификацию рисков по субъективным признакам.

Риски, присущие государству в целом, могут быть связаны с ухудшением социально-политической обстановки: рост инфляции; проблема неплатежей; несоблюдение законности; несовершенное законодательство.

Риски, связанные с акционированием и приватизацией имущества, могут иметь место в связи с отсутствием вступительного баланса; с искажением данных, связанных с формированием уставного фонда; если собственный капитал не соответствует учредительским документам или капитал, полностью уплаченный, не соответствует информации, отраженной в главной книге бухгалтерского учета; с неправильным и неполным ведением реестра акционеров; со сменой формы собственности.

Риск неэффективности внутреннего контроля оценивается через достоверность того, что клиент, проводя определенную политику контроля и осуществляя соответствующие процедуры, не обнаруживает существенных ошибок в системе учета хозяйственной деятельности. Оценка риска неэффективности внутреннего контроля базируется на изучении его структуры и тщательно рассматривается аудитом во всей системе менеджмента и маркетинга.

Финансовые риски представляют собой образ действий в нестандартной, неопределенной обстановке, связанной с денежно-финансовой сферой. Финансовые риски могут быть усложнены многоступенчатой структурой управления.

Инвестиционные риски возникают вследствие некачественного технико-экономического обоснования проектов; ошибки в расчетах бизнес-плана; роста стоимости проекта из-за инфляции; несоблюдения законодательства об экологии и др.

Инвестиционный проект может быть оценен набором вариантов получения разных уровней прибыли от его осуществления. Инвестиционный риск исчисляется математическим методом стандартного отклонения.

Риск неэффективности системы учета бизнесовой деятельности оценивается аудитом через вероятность появления существенных ошибок при учете операций клиентом, характеризует бизнес клиента, основные типы хозяйственных операций, правильность и своевременность отражения их в бухгалтерском учете. Вероятность появления ошибок в учете зависит от того, насколько бухгалтеры понимают свою роль в бизнесе и учетную политику самой компании.

С концепцией риска неэффективности учета тесно связана концепция относительного риска, касающегося условий, при которых увеличивается или уменьшается эффективность учета. Для оценки риска неэффективности учета необходимо определить, какие виды ошибок или искажений могут влиять в той или иной хозяйственной ситуации на отражение их на счетах бухгалтерского учета. Эти ошибки можно свести к определенным группам: записи хозяйственных операций, которые в действительности не производились; хозяйственные операции выполнены, но не отражены на счетах бухгалтерского учета; осуществлены и отражены в учете несанкционированные хозяйственные операции; неточная оценка в учете хозяйственных операций в системе счетов; учет хозяйственных операций не имеет завершенности и оценки; хозяйственные операции отражены в учете не в том периоде, в каком они выполнены.

Задачей аудита является изучение тех мер, которые компания принимает для предупреждения потенциально возможных ошибок в учете, и влияния последних на бизнес.

При этом обращается внимание на компетентность персонала бухгалтерии, распределение обязанностей, контроль доступа к документам и выполнение графиков документооборота, периодичность анализа хозяйственных ситуаций по данным учета.

Риск внутрихозяйственных расчетов возникает в случаях, когда одно предприятие является юридическим лицом, имеет свои филиалы, подразделения, не являющиеся юридическими лицами, но имеющие хозяйственный расчет и отчетность, входящую в консолидированную отчетность головного предприятия.

Основными причинами, влияющими на искажение консолидированной отчетности и повышение риска внутрихозяйственных расчетов, являются следующие: ошибочное отнесение внутрифирменных расчетов к расчетам с посторонними организациями с последующим начислением прибыли и двойного ее налогообложения; ошибочное отнесение внутрифирменной дебиторской и кредиторской задолженности к внешней, что может привести к искажению финансовой отчетности; при децентрализованной оплате каких-либо видов налогов может возникнуть ситуация, когда налог не будет начислен, что приведет к риску штрафных санкций; при группировании и передаче информации между подразделениями предприятия возникает риск, нередко приводящий к искажению финансовой отчетности и несвоевременному вскрытию негативных явлений в бизнесе и предупреждению их.

Риск неплатежеспособности дебиторов возникает в случаях отгрузки товаров, предоставления услуг или приема к исполнению заказа клиента без предварительной оплаты.

Значимость этого риска прямо пропорциональна стоимости заказа товаров и услуг. Величина риска зависит от того, насколько надежен партнер или клиент, который может быть либо хорошо известным, либо новым. В каждом случае при значительных договорах необходимо для предупреждения риска осуществить аудит финансового состояния по данным баланса и бухгалтерского учета. Если такой аудит выявит неудовлетворительные показатели финансового состояния, то необходимо отказаться от договора или требовать у клиента поручительства от более надежной фирмы. Важнейшей формой такого поручительства является страхование, залог имущества и др. Так, например, вклады физических лиц на депозит коммерческих банков подлежат страхованию, чтобы дать гарантию вкладчикам от риска банкротства банка.

Технологические и экологические риски связаны с процессом производства разных видов продукции и предоставления услуг. Эти риски можно квалифицировать по трем группам, связанным с:

производством, характеризующимся вредными условиями труда;

возможным загрязнением окружающей среды из-за аварий технологического оборудования, экологическими факторами;

угрозой жизни людей (атомные станции, угледобыча, транспортные перевозки и др.).

Следовательно, классификация рисков в бизнесе используется аудитом при прогнозной оценке инвестирования проектов, предоставлении коммерческими банками кредитов предприятиям, страховании кредитов, депозитов и других финансовых вложений, залоге имущества, оценке бизнес-планов.