5. Экономическая часть.

Расчет экономической эффективности от внедрения новой технологии изготовления корпуса авиационного топливного насоса НР-53Д на ОАО «ПАО «Инкар».

Экономическое обоснование производилось в соответствии с методикой, изложенной в «Методические рекомендации по оценке эффективности инвестиционных проектов и отбору для финансирования».

Эффективность проекта характеризуется системой показателей, отражающих соотношение затрат и результатов применительно к интересам его участников. Различают следующие показатели эффективности инвестиционного проекта:

показатели коммерческой (финансовой эффективности), учитывающие финансовые последствия реализации проекта для его непосредственных участков;

показатели бюджетной эффективности, учитывающие финансовые последствия осуществления проекта для федерального, регионального и местного бюджета;

показатели экономической эффективности, учитывающие затраты и результаты, связанные с реализацией проекта, выходящие за приделы прямых финансовых интересов участников инвестиционного проекта и допускающие стоимостные измерения. Для крупномасштабных (существенно затрагивающие интересы города, региона или всей России) проектов, рекомендуется обязательно оценивать экономическую эффективность. В процессе разработки проекта производится оценка его социальных и экологических последствий, а так же затрат, связанные с социальными мероприятиями и охраной окружающей средой.

Оценка предстоящих затрат и результатов при определении эффективности инвестиционного проекта осуществляется в пределах расчетного периода, продолжительность которого (горизонт расчета) принимается с учетом:

продолжительность создания, эксплуатации и (при необходимости) ликвидации объекта;

средневзвешенного нормативного срока службы основного технологического оборудования;

достижения заданных характеристик прибыли (массы и/или нормы прибыли и т.д.);

требований инвестора.

Горизонт расчета измеряется количеством шагов расчета.

Шагом расчета при определении показателей эффективности в пределах расчетного периода могут быть: месяц, квартал или год.

Затраты, осуществляемые участниками, подразделяются на первоначальные (капиталообразующие инвестиции), текущие и ликвидационные, которые осуществляются соответственно на стадиях: строительной, функционирования и ликвидационной.

Для стоимостной оценки результатов и затрат могут использоваться базисные, мировые и прогнозные цены.

Под базисными понимаются цены, сложившиеся в народном хозяйстве на определенный момент времени tб. Базисная цена на любую продукцию или ресурсы считается неизменной в течение всего расчетного периода.

На стадии технико-экономического обоснования (ТЭО) инвестиционного проекта обязательным является расчет экономической эффективности в прогнозных и расчетных ценах.

Прогнозная цена Ц(t) продукции или ресурса в конце t-ого шага расчета (например, t-ого года) определяется по формуле:

Ц(t)=Ц(б)·J(t,tн); (5.1)

где Ц(б) – базисная цена продукции или ресурса;

J(t,tн) – коэффициент (индекс) изменение цен продукции или ресурсов соответствующей группы в конце t-ого шага по отношению к начальному моменту расчета (в котором известны цены).

По проектам, разрабатываемым по заказу органов государственного управления, значение индексов изменение цен на отдельные виды продукции и ресурсов следует установить в здании на проектирование в соответствии с прогнозами Минэкономики РФ.

Расчетные цены пользуется для вычисления интегральных показателей эффективности, если текущие значения затрат и результатов выражаются в прогнозных ценах. Это необходимо, чтобы обеспечить сравнимость результатов, полученных при различных уровнях инфляции.

Базисные, расчетные и прогнозные цены могут выражаться в рублях и в устойчивой валюте (USD, EURO, и т.д.).

При разработке и сравнительной оценке нескольких вариантов инвестиционного проекта, необходимо учитывать изменение объемов продаж на рыночную цену продукции и цену потребляемых ресурсов.

При оценке эффективности инвестиционного проекта соизмерение разновременных показателей осуществляется путем приведения (дисконтирования) их к ценности в начальном периоде.

В рекомендациях предусмотрено приведение к моменту времени t=0, непосредственно после первого шага, но возможно приведение к фиксированному моменту времени (например, при сравнении проектов, начинающие с различного момента времени).

Технические приведение к базисному моменту времени затрат, результатов и эффектов, имеющих место на t-ом шаге расчета реализации проекта, удобно производить путем их умножение на коэффициент дисконтирования αt, определяя-емый для постоянной нормы дисконта Е как:

![]() ;

(5.2)

;

(5.2)

где, t – номер шага расчета (t=0,1,2…Т, где Т – горизонт расчета).

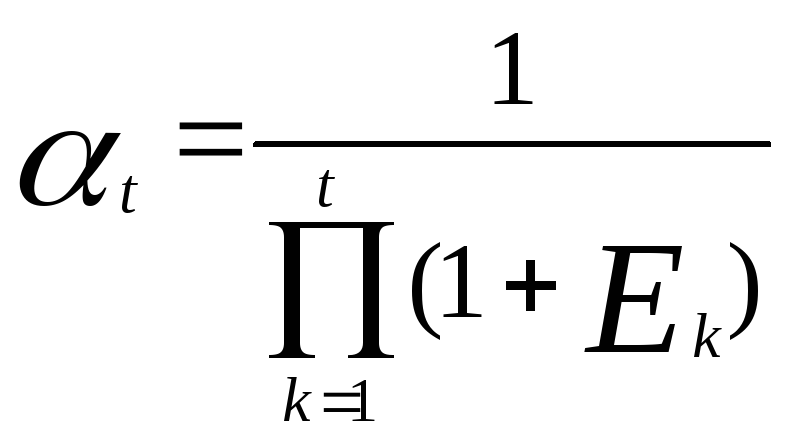

Если же норма дисконта меняется во времени и на t-ом шаге расчета равна Ек, то коэффициент дисконтирования равен:

![]() и

и

,

при t>0;

(5.3)

,

при t>0;

(5.3)

Сравнение различных инвестиционных проектов (или варианта проекта) и выбор лучшего из них рекомендуется производить с использованием различных показателей, к которым относятся:

чистый дисконтированный доход (ЧДД) или интегральный эффект;

индекс доходности (ИД);

внутренняя норма доходности;

срок окупаемости;

др. показатели, отражающие интерес участников или специфику проекта.

При использование показателей для сравнения различных инвестиционных проектов (вариантов проекта) они должны быть переведены к сопоставленному виду.

Чистый дисконтированный доход (ЧДД) определяется как сумма текущих эффектов за весь расчетный период, приведенная к начальному шагу или как превышение интегральных результатов над интегральными затратами.

Если в течение расчетного периода не происходит инфляционного изменение цен или расчет производится в базовых ценах, то величина ЧДД для постоянной нормы дисконта вычисляется по формуле:

![]() ;

(5.4)

;

(5.4)

где, Rt – результаты, достигнутые на t-ом шаге расчета;

Зt – затраты, осуществляемые на том же шаге;

T – горизонт расчета(равный номеру шага расчета, на котором производится ликвидация объекта);

Эt = Rt – Зt – эффект, достигнутый на t-ом шаге расчета.

Если ЧДД инвестиционного проекта положителен, проект является эффективным (при данной норме дисконта) и может рассматриваться вопрос о его принятии. Чем больше ЧДД, тем эффективнее проект. Если инвестиционный проект будет осуществляется при отрицательном ЧДД, инвеститор понесет убытки, т.е. проект неэффективен. На практике пользуется модифицированной формулой для определения ЧДД. Для этого из состава Зt исключают капитальные вложения, тогда сумма дисконтированных капиталовложений определяется по формуле:

![]() ;

(5.5)

;

(5.5)

где, Кt – капиталовложение на t- ом шаге.

Тогда формула для ЧДД с учетом того, что в Зt не входят капиталовложения, записывается в виде:

![]() ;

(5.6)

;

(5.6)

где,

![]() - затраты на t-

ом шаге при условии, что в них не входят

капиталовложения.

- затраты на t-

ом шаге при условии, что в них не входят

капиталовложения.

Модифицированная формула представляет собой разницу между суммой приведенных эффектов и приведенной к тому же моменту времени величиной капитальных вложений.

Индекс доходности (ИД) представляет собой отношение суммы приведенных эффектов к величине капиталовложений:

![]() .

(5.7)

.

(5.7)

Индекс доходности тесно связан с ЧДД. Он строится из тех же элементов и его значение связано со значением ЧДД: если ЧДД положителен, то ИД>1 и наоборот, если ИД>1, проект эффективен.

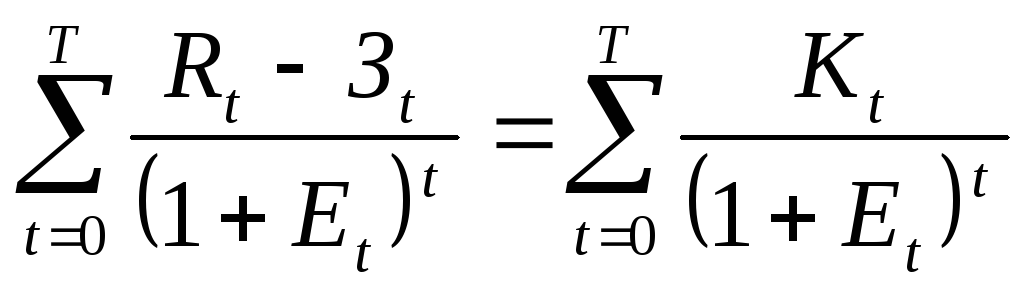

Внутренняя норма доходности (ВНД) представляет собой ту норму дисконта (Евн), при которой величина приведенных эффектов равна приведенным капиталовложениям. Иными словами Евн является решением уравнения:

.

(5.8)

.

(5.8)

Если расчет ЧДД инвестиционного проекта дает ответ на вопрос, является он эффективным или нет при некоторой заданной норме дисконта, то ВНД проекта определяется в процессе расчета и сравнивается с требуемой инвестором нормой дохода на вкладываемый капитал. В случае, когда ВНД равна или больше требуемой инвестором нормы дохода на капитал, инвестиции в данный инвестиционный проект оправдан, и может рассматриваться вопрос о его принятии. В противном случае инвестиции в данный проект нецелесообразны.

Если сравнение альтернативных (взаимоисключаемых) инвестиционных проектов (вариантов проекта) по ЧДД и ВНД приводят к противоположным результатам, предпочтение следует отдать ЧДД.

Срок окупаемости – минимальный временной интервал (от начала осуществления проекта), за пределами которого интегральный эффект становиться и в дальнейшем остается неотрицательным. Иными словами, это период (измеряемый в месяцах, кварталах или годах), начиная с которого первоначальные вложения и другие затраты, связанные с инвестиционными проектами, покрываются суммарными результатами его осуществления.

Результаты и затраты, связанные с осуществлением проекта, можно вычислять с дисконтированием или без него. Соответственно получаются разные сроки окупаемости.

Срок окупаемости рекомендуется определять с использованием дисконтирования.

При необходимости учета инфляции формулы 5.4 – 5.8 должны быть преобразованы так, чтобы из входящих в них значений затрат и результатов было исключено инфляционное значение цен, т.е. чтобы величины критериев были приведены к ценам расчетного периода.

Наряду с перечисленными критериями, в ряде случаев возможно использование и ряда других: интегральной эффективности затрат, точки безубыточности, простой нормы прибыли, капиталоотдачи и т.д. Для применения каждого из них необходимо ясное представление о том, какой вопрос экономической оценки проекта решается с его использованием и как осуществляется выбор решения.

Ни один из перечисленных критериев сам по себе не является достаточным для принятия проекта. Решение об инвестировании средств в проект должно приниматься с учетом значений всех перечисленных критериев и интересов всех участников инвестиционных проектов. Важную роль в этом решении должна играть также структура и распределение во времени капитала, привлекаемого для осуществления инвестиционного проекта, а также другие факторы, некоторые из которых поддаются только содержательному, а не формальному учету.

Выбор показателей и критериев эффективности.

Для расчета сравнительной экономической эффективности проекта выбирают следующие показатели: изменение чистого дисконтированного дохода и индекс доходности, которые учитывают затраты и результаты, связанные с реализацией проекта.

Критерием проекта принимаем:

если ΔЧДД>0, то ИД>1 – проект эффективен;

если ΔЧДД<0, то ИД<1 – проект неэффективен.

5.1 Постановка задачи.

На предприятии ОАО «ПАО«Инкар» изготовляется деталь корпус авиационного топливного насоса НР-53Д. Годовой объем выпуска 135 шт. В ходе преддипломной практики было решено изменить технологию изготовления, а в частности заменить восемь операций сверлильных на одну.

За базовый вариант принимается

Трудоемкость изготовления на одном станке 10 мин

Объем обрабатываемых деталей 40 шт.

Процент брака при изготовлении детали составляет 30%

Потребляемая мощность одним станком 2 кВт.

Недостатки существующего гидропривода станка типа обрабатывающий центр: занимаемая площадь, ручной труд, высокий процент брака, высокое потребление мощности.

В новом варианте предлагается заменить восемь станков на один автоматический

Трудоемкость изготовления 50 мин

Объем обрабатываемых деталей 50 шт.

Процент брака при изготовлении детали составляет 10%.

Потребляемая мощность 10 кВт

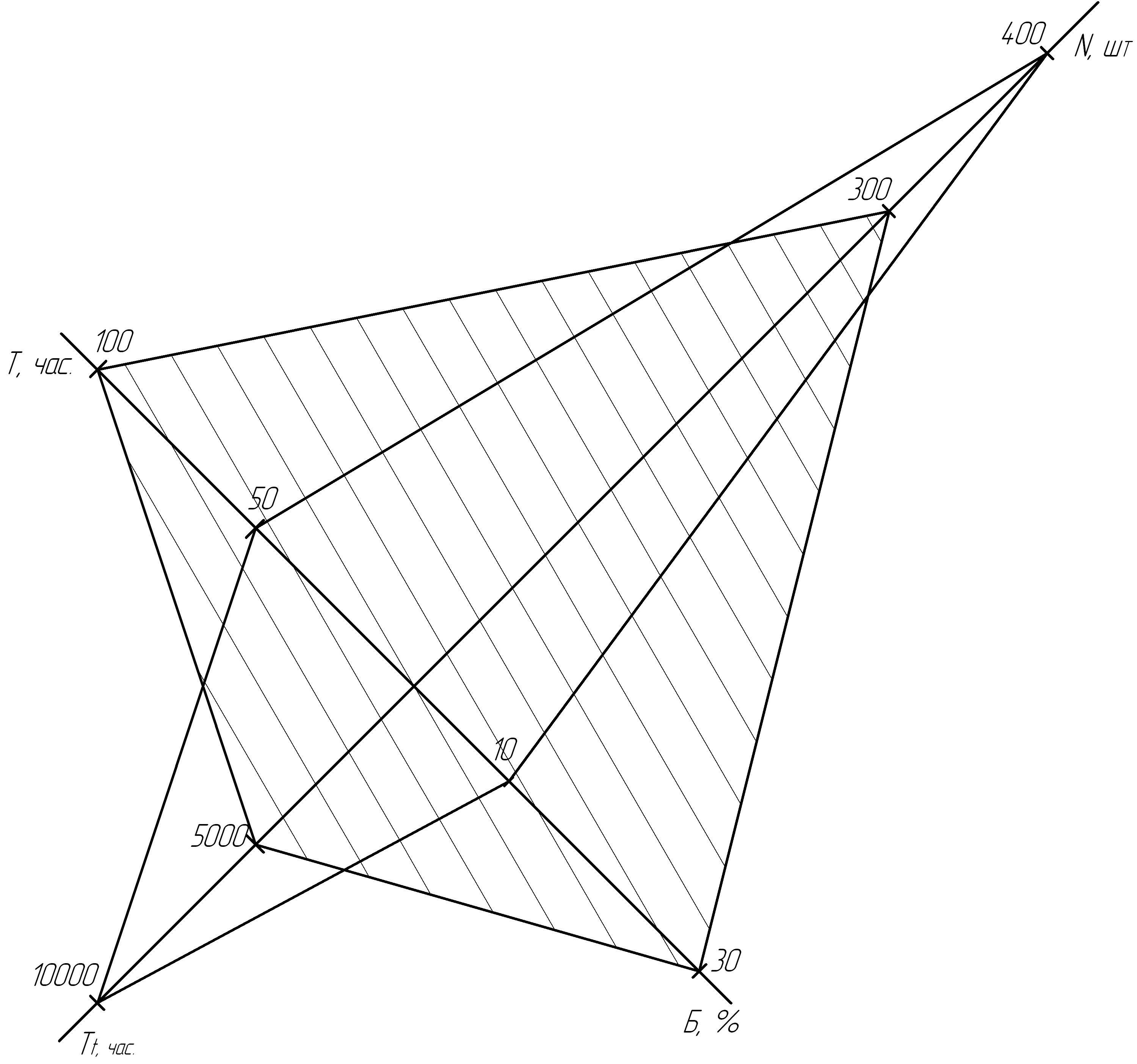

При расчете экономической эффективности существующую технологию изготовления принимаем за базовый вариант. Технологические и эксплутационные параметры базового и нового варианта технологии изготовления вынесем в таблицу 1.1 и на секторограмму рисунок 1.1.

Таблица 1.1Технико-экономические показатели изделий.

|

Показатели |

Условное обознач. |

Базовый вариант |

Новый вариант |

|

Трудоемкость изготовления детали, мин |

Т |

80 |

50 |

|

Объем обрабатываемых деталей, шт. |

Nn |

40 |

50 |

|

Потребляемая мощность, кВт |

P |

16 |

10 |

|

Процент брака, % |

Δ |

30 |

10 |

Рисунок 1.1 - Секторограмма технологических и эксплутационных параметров базового и нового варианта гидропривода станка:

Базовый

вариант –

.

Новый вариант –

.

Новый вариант – .

.

Состав капитальных затрат:

- затраты на проведение расчетов и проектирование насосной станции.

- затраты на приобретение оборудования.

Годовая экономия складывается из:

– сокращение производственных затрат вследствие сокращения уровня брака.

– снижение себестоимости вследствие сокращения затрат производства, связанных с браком.

– сокращение фонда оплаты труда рабочих вследствие снижения трудоемкости обслуживания станка.

5.2 Расчет капитальных затрат

Расчет капитальных затрат для нового варианта.

Капитальные затраты для нового варианта могут быть найдены из следующей формулы:

К = Ккпр+Ктпр, (5.9)

гдеКкпр - затраты на конструкторское проектирование, руб.;

Ктпр - затраты на технологическое проектирование, руб.;

Затраты на конструкторское проектирование вычисляются по формуле

Ккпр=Sз.п/к.р+Тэвм, (5.10)

Где Sз.П/к.Р- затраты на заработную плату конструкторам.

Тэвм- затраты на электроэнергию при проектировании, руб.;

Sз.п/к.р – вычисляется по формуле:

Sз.п/к.р= Тпр*СО.К*(1+кс.с)*(1+кпр)*(1+кур), (5.11)

гдеТпр - трудоемкость конструкторского проектирования (Тпр=0,761)мес.;

СО.К - средний оклад конструктора (СО.К =5000) руб/мес.

ксс–коэффициент отчислений в фонд социального страхования (ксс=0,265);

кпр– коэффициент премиальной надбавки (кпр =0,2)

кур–коэффициент надбавки, за сложные климатические условия (кур=0,15);

Sз.п/к.р= 0,761 *5000*(1+0,265)*(1+0,2)*(1+0,15) = 6642,3 руб.,

Тэвм– вычисляется по формуле:

Тэвм= Тпр*Nэвм*Сэл, (5.12)

где Nэвм - мощность ЭВМ, используемого для проектирования (Nэвм =0,5) кВт/час.

Сэл – цена электроэнергии (Сэл =1,3) руб./кВт,

подставляем значения в формулу 5.12,

Тэвм= 150*0,5*1,3 = 97,5 руб.,

подставляем значения Sз.п/к.р и Тэвм в формулу 5.10,

Ккпр= 6642,3+97,5 = 6739,8 руб.,

Затраты на технологическое проектирование вычисляются по формуле

Ктпр= Sз.п/т+Тэвм, (5.13)

где Sз.п/т- затраты на заработную плату технологов.

Тэвм - затраты на электроэнергию при проектировании, руб.;

Sз.п/т= Тпр* СО.Т.*(1+кс.с)*(1+кпр)*(1+кур), (5.14)

гдеТпр - трудоемкость технологического проектирования (Тпр=0,761)мес.;

СО.Т - средний оклад технолога (СО.Т =5000) руб/мес.

ксс–коэффициент отчислений в фонд социального страхования (ксс=0,265);

кпр– коэффициент премиальной надбавки (кпр =0,2)

кур–коэффициент надбавки, за сложные климатические условия (кур=0,15);

Sз.п/т= 0,761*5000*(1+0,265)*(1+0,2)*(1+0,15) = 6642,3 руб.,

Тэвм- затраты на электроэнергию при проектировании, руб.;

Тэвм=Тпр*Nэвм*Сэл, (5.15)

где Nэвм - мощность ЭВМ, используемого для проектирования (Nэвм =0,5) кВт/час.

Сэл – цена электроэнергии (Сэл =1,3) руб./кВт,

Тэвм = 150*0,5*1,3 = 97,5 руб.

подставляем значения в формулу 5.13:

Ктпр= 6642,3 + 97,5 = 6739,8 руб., подставляем значения Ккпр и Ктпр в формулу 5.9:

К = 6739,8 + 6739,8 =13479,6 руб.