- •Оглавление

- •Глава 2. Валютные рынки 60

- •Глава 3. Кредитный рынок и его сегменты 86

- •Глава 4. Рынок ценных бумаг 223

- •Глава 5. Рынок страхования 286

- •Глава 6. Рынок золота 335

- •Предисловие

- •Глава 1. Финансовый рынок и его участники

- •1.1. Структура современного финансового рынка

- •Финансовый рынок

- •1.2. Эволюция финансового рынка и его функций

- •1.3. Участники финансового рынка. Виды финансовых посредников

- •1.4. Регулирование финансового рынка и деятельности его участников

- •Литература

- •Глава 2. Валютные рынки

- •2.1. Понятие валютного рынка и его структура

- •2.2. Основные участники валютного рынка и их операции

- •2.3. Валютные операции на национальном валютном рынке

- •2.4. Основные финансовые инструменты валютного рынка и стратегии участников рынка

- •2.5. Регулирование открытых валютных позиций банков Банком России

- •Литература

- •Глава 3. Кредитный рынок и его сегменты

- •3.1. Кредит как особый финансовый инструмент

- •3.2. Кредитный рынок, его основные характеристики и классификация

- •6. По характеру деятельности кредиторов:

- •3.3. Банковский кредитный рынок: его сегменты, участники, кредитные продукты и кредитные технологии

- •3.3.1. Рынок банковских депозитов (вкладов)

- •3.3.2. Рынок банковского корпоративного кредитования

- •3.3.3. Банковский рынок потребительских и других кредитов

- •3.3.4. Межбанковский кредитный рынок

- •3.3.5. Инфраструктура банковского кредитного рынка и его регулирование

- •3.4. Перспективы развития банковского кредитного рынка

- •3.5. Рынокипотечного кредитования

- •3.5.1. Структура рынка ипотечного кредитования, особенности его функционирования

- •3.5.2. Особенности залога отдельных видов недвижимого имущества в Российской Федерации

- •3.5.3. Инструменты ипотечного кредитования и ипотечные технологии

- •3.5.4. Основные модели привлечения ресурсов на рынок ипотечного кредитования

- •3.5.5. Рынок ипотечного жилищного кредитования в Российской Федерации

- •Рынокмикрокредитования (микрофинансирования)

- •Литература

- •Глава 4. Рынок ценных бумаг

- •4.1. Понятие рынка ценных бумаг и его функции

- •4.2. Виды и классификация ценных бумаг

- •4.3. Ипотечные ценные бумаги

- •4.4. Институциональная структура рынка ценных бумаг

- •4.5. Регулирование рынка ценных бумаг

- •4.6. Современные тенденции развития рынка ценных бумаг в Российской Федерации

- •Литература

- •Глава 5. Рынок страхования

- •5.1. Сущность страхования, его формы и виды

- •5.2. Рынок страховых услуг, его структура и функции

- •5.3. Участники страхового рынка

- •2009 Год

- •2010 Год

- •5.4. Страховые продукты и технологии работы страховых компаний

- •5.5. Государственное регулирование страховой деятельности вРф

- •5.6. Современное состояние российского страхового рынка и перспективы его развития

- •Глава 6. Рынок золота

- •6.1. Рынок золота как особый сегмент финансового рынка

- •6.2. Участники рынка золота и его функции

- •6.3. Основные виды банковских операций с драгоценными металлами и технологии их проведения

- •Литература

- •1Инструкция Банка России от 16 января 2004 г. № 110-и «Об обязательных нормативах банков».

- •1 Дэвидсон э., Сандерс э, Вольф л. Л. И др. Секьюритизация ипотеки: мировой опыт, структурирование и анализ: Пер. С англ. М.: Вершина, 2007.

5.4. Страховые продукты и технологии работы страховых компаний

Спрос на продукты страхования в основном предъявляют три потенциальных потребителя.

Первая группа – это бывшие государственные предприятия, на которых произошла смена собственника. Изменение отношений собственности коренным образом изменило форму ее защиты. Теперь государство свободно от обязательств по обеспечению непрерывности производства и финансовой поддержки пострадавших. Эта функция перешла к акционерам и менеджерам, которые стали активно заключать страховые сделки.

Вторая группа потребителей – население. За годы рыночных преобразований повысились доходы населения, произошло наполнение рынка товарами, стало развиваться жилищное и потребительское кредитование населения и одновременно значительно снизились государственные социальные гарантии, частично платным стало образование и лечение. Граждане современной России теперь вынуждены рассчитывать на свои финансовые возможности. Все это обусловило спрос на новые виды страховых продуктов. Возникла потребность в продуктах страхования имущества в медицинском страховании и пр.

Третья группа потребителей страховых продуктов – это лица, ставшие страхователями из-за внедрения обязательного страхования.

Конкуренция на страховом рынке побуждает страховые компании наряду с традиционными продуктами предлагать новые и модернизировать старые (см. табл. 5.3).

Таблица 5.3. Модернизированные страховые продукты

|

Страховой продукт |

Преимущества |

Основа создания | |

|

для страхователя |

для страховщика | ||

|

Персонализированный продукт |

– Сохранность страхуемого объекта в полном объеме страховой ответственности; – получение достаточно полной информации по возможным событиям и по конкретному объекту страхования, за счет предупредительных мер |

– Тщательный и объективный подход к оценке страхуемого продукта; – доходный продукт; – индивидуальный подход к оценке объекта страхования. |

Индивидуальность страхового продукта |

|

Стандартизированный продукт |

– Приобретение «продукта» не предполагает осмотра имущества; – клиенту необязательно высчитывать стоимость страхуемого имущества; – цена гораздо ниже других продуктов страхового рынка; – экономия времени в оформлении договора. |

– Сокращает затраты как на оформление договора, так и на ведение дела (экономичный продукт); – страхуются потребители со средним достатком; – принятие объекта страхования без осмотра; – установление предела ответственности. |

Максимальная типизация страхового продукта |

|

Комплексный продукт |

– В одном контракте сочетаются услуги разных отраслей страхования; – экономия на цене; – экономия времени в оформлении договора |

– Реализация в одном контракте несколько страховых продуктов; -экономия на плате агенту |

Разнообразие страховых продуктов |

Отношения страховой компании и ее клиента должны быть равноправными. Исходя из равноправия отношений, клиент должен быть таким же профессиональным страхователем, как и страховщик. Квалификация страховой компании по определению всегда будет выше покупательской квалификации страхователя. Поэтому на смену принципу равноправия страховщика и его клиента приходит принцип социальной защищенности страхователя. Данному принципу соответствуют стандартизированные страховые продукты, которые, с одной стороны, способствуют защите страхователя, а с другой – ведут к упрощению процесса продаж для страховщика.

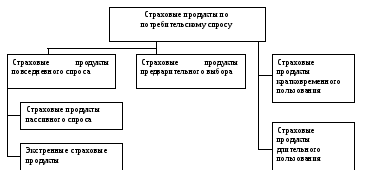

Поскольку решение о покупке принимает страхователь, обеспечивая тем самым страховой компании оборот страхового продукта и прибыль страховщику, то в зависимости от потребительского спроса (см. рис. 5.4) страховые продукты классифицируются на:

продукты повседневного спроса – страховые продукты, которые потребитель покупает без особых раздумий (например, обязательные виды страхования);

продукты предварительного выбора – страховые продукты, при выборе и покупке которых потребитель сравнивает их по степени пригодности, качеству, цене;

продукты пассивного спроса – страховые продукты, о которых потребитель либо не знает, либо знает, но не задумывается об их приобретении (например, страхование ответственности и страхование жизни);

экстренные – это страховые продукты, приобретаемые при возникновении острой нужды в них (например, страхование профессиональной ответственности врача, добровольное медицинское страхование и др.);

продукты кратковременного пользования – страховые продукты, потребляемые потребителем в короткий период времени (к ним можно отнести добровольные виды страхования сроком менее одного года);

продукты длительного пользования – страховые продукты, которые обычно используются в течение достаточно длительного времени (например, страхование жизни и др.).

Рис. 5.4. Классификация страхового продукта по потребительскому спросу

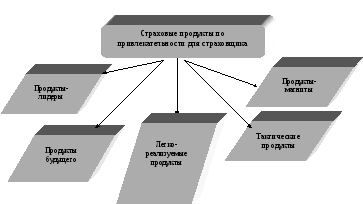

По привлекательности для страховщика страховые продукты подразделяются на продукты-лидеры, продукты-магниты и легкореализуемые продукты, а также на продукты будущего и тактические продукты,

Классификация страховых продуктов по привлекательности для страховщика представлена на рис. 5.5.

Рис. 5.5. Классификация страховых продуктов по привлекательности для страховщика

Продукты-лидеры обеспечивают страховщику наибольшую часть заключаемых договоров (страхование наземного транспорта, ОМС, ДМС и др.).

Продукты-магниты – это продукты, направленные на то, чтобы привлечь внимание потребителя к данной страховой компании и обеспечить осуществление первой покупки (ОСАГО и др.).

Легкореализуемые продукты – это ликвидные продукты, пользующиеся спросом на рынке в данный момент.

Тактические продукты направлены на противостояние атакам конкурентов или более быструю реакцию на их действия, а также на эволюцию рынка (модернизированные страховые продукты и др.).

Продукты будущего – это еще не востребованные рынком на данный момент страховые продукты, имеющие, однако, по мнению страховщиков, большие перспективы (страхование жизни и др.).

Страхователь может заключить страховой договор, обратившись непосредственно в страховую компанию, используют метод прямых продаж. Через внутренние сбытовые органы страховой компании факс, почтовая рассылка, телефон, отделы продаж, Интернет (адресная рассылка). Через внешние сбытовые органы страховой компании это презентации, выставки и т. д.1.