Лекционный материал / lekciy 9

.docТема 9. Теория капитала и процент

1 вопрос. Капитал как фактор производства. Процент как форма дохода на капитал.

2 вопрос. Кругооборот и оборот капитала (производственных фондов) предприятия. Кругооборот индивидуального капитала и его три стадии.

3 вопрос. Структура капитала (производственных фондов) предприятия. Основной и оборотный капитал. Эффективность использования предпринимательского капитала.

4 вопрос. Накопление капитала и инвестиции. Эффективность инвестиционных вложений.

1 вопрос. Капитал как фактор производства. Процент как форма дохода на капитал.

В экономической литературе капитал традиционно рассматривается как совокупность средств производства. Эта точка зрения восходит еще к А. Смиту, который полагал, что это - накопленный труд, и к Д. Рикардо, полагавшему, что капитал есть средства производства. Эти взгляды имеют широкое распространение и в современной экономической литературе. Капиталом считают те материальные блага, которые обладают потребительной и меновой стоимостью и которые приносят доход.

Вторая точка зрения базируется на представлении, что капитал - это деньги. Капитал начинает движение с денег в процессе своего кругооборота. Однако не всякие деньги есть капитал, поскольку не всякие деньги приносят доход.

Третья точка зрения сводится к тому, что капитал - это интеллектуальное достояние, усовершенствованный труд человека, это человеческий фактор. В своей исходной основе производство базируется только на двух факторах: природа и человек. Все остальное - машины и механизмы, технология и информация, все новшества и нематериальные активы - это творение рук, мозга и дел человека. В этом смысле человеческий капитал не менее ценен, чем дары природы. Глубоко прав А. Смит, полагавший, что труд - отец богатства, природа - его мать. Однако и человеческий фактор становится капиталом лишь тогда, когда он приносит доход. Следовательно, капитал - это стоимость, которая приносит доход и которая может быть воплощена в денежных, материальных и нематериальных активах.

Доход от капитала в самом общем виде - это приращение к первоначально авансированной величине стоимости активов (денежных, материальных и нематериальных). Важнейшим аспектом данной проблемы является вопрос об экономической природе процента. По этому вопросу в экономической литературе существуют три точки зрения.

Одни экономисты полагают, что процент - это часть стоимости прибавочного продукта, результат живого труда наемных работников. В наиболее завершенном виде данная точка зрения изложена К. Марксом, который прибыль, процент и земельную ренту считал составными элементами прибавочной стоимости.

Вторую точку зрения выдвинул П. Самуэльсон, который полагает, что процент - это результат чистой производительности капитала. Производство, базирующееся только на двух факторах - труд и земля, менее эффективно, чем производство, базирующееся на трех факторах - труд, земля и капитал. Следовательно, капитал обладает чистой производительностью, с его помощью производится дополнительное количество продукции, которую можно выразить в форме процентного дохода. Уровень этого дохода является критерием, который позволяет выбирать различные варианты капитальных вложений.

Третью точку зрения выдвинул французский экономист Морис Аллэ, который полагает, что процент - это форма вознаграждения человека в будущем за сокращение потребления в настоящем. Его знаменитое «золотое правило» накопления гласит: максимального уровня потребления на душу населения можно достичь при банковском проценте, равном нулю. Отказывая себе в потреблении части дохода, человек отдает свои средства в накопление, что обеспечивает рост производства. Процент при этом выступает как форма вознаграждения за сокращение потребления в настоящем и за рост производства в будущем.

Все три точки зрения в совокупности обеспечивают комплексный подход к решению вопроса об экономической природе процента.

Как экономическое явление, процент имеет не только качественную, но и количественную определенность. Процент можно рассматривать как абсолютную величину, т. е. как денежную сумму дохода от заемного капитала, и как относительную величину, которую принято называть нормой процента.

![]()

Уровень и динамика нормы процента зависят от многих факторов, которые условно можно разделить на две группы: факторы внешние, общеэкономические, и факторы, непосредственно связанные с условиями займа. К первой группе факторов относятся:

-

объем спроса на ссудный капитал в стране и его наличное предложение;

-

циклические колебания производства на макроэкономическом уровне;

-

степень и масштабы инфляционных процессов;

-

экономическая политика государства;

-

международные факторы и т. п.

Ко второй группе факторов относятся: величина ссудного капитала, вид и сроки кредитования, степень риска, кредитоспособность клиента, гарантированность кредита и т.д.

В своей качественной и количественной определенности процент выступает как цена капитала, которая выполняет важнейшие функции:

-

определяет степень доходности заемного капитала;

-

перераспределяет часть доходов населения;

-

регулирует процессы перелива капитала на макроэкономическом уровне;

-

выступает как форма страхования от риска обесценения денег в условиях инфляции.

С проблемой процента тесно связаны вопросы капитализации активов и привлечения заемных средств. С политикой привлечения кредитных средств фирмы традиционно увязывают эффект финансового рычага при рационализации политики заимствования.

Эффект финансового рычага - это приращение к рентабельности собственных средств, которое получено благодаря использованию кредита, несмотря на его платность (цену).

Эффект финансового рычага возникает в тех случаях, когда норма прибыли на весь капитал выше, чем норма процента за кредит, вследствие чего рентабельность собственных средств предприятия оказывается выше общей рентабельности всего авансированного капитала.

2 вопрос. Кругооборот и оборот капитала (производственных фондов) предприятия. Кругооборот индивидуального капитала и его три стадии. Наиболее полное и логически законченное исследование категории «капитал» было проведено К. Марксом в его труде «Капитал». По К. Марксу, изначально капитал - это любое благо, стоимость. Это не просто стоимость, а авансированная стоимость, что подчеркивает и объясняет интерес предпринимателя в авансировании средств на реализацию определенного товара, который может быть связан с риском и потерей авансированной стоимости. Это отказ от удовлетворения потребностей для получения дохода.

Но авансированная стоимость у К. Маркса еще не есть капитал. Таковым он может стать, если создает прибавочную стоимость, которая после реализации принесет прибыль. Капитал - это самовозрастающая стоимость, которая находится в постоянном движении, и, чем быстрее оборот авансированной стоимости, тем меньше требуется средств для достижения поставленной цели - получения прибыли.

Капитал существует в различных формах (табл.). Изначально он выступает в денежной форме. Это денежный капитал, роль (функция) его сводится к созданию необходимых условий для процесса производства, соединения факторов производства. На деньги предприниматель приобретает на рынке необходимые факторы производства: рабочую силу, средства производства и земельный участок.

|

Признаки классификации |

Формы капитала |

|

По форме существования |

|

|

По способу перенесения стоимости |

|

|

По источникам формирования |

|

|

По направлениям использования |

|

Другой формой капитала является производительный капитал. Производительный капитал, функция которого состоит в рациональном потреблении приобретенных факторов в процессе производства; в организации, управлении и рациональном соединении приобретенных факторов производства с целью получения большей стоимости, т.е. стоимости, содержащей прибавочную стоимость, или прибыль.

Третьей формой капитала выступает товарный капитал, функция которого состоит в реализации созданной стоимости с целью превращения товарного капитала в денежный. Именно на этой стадии реализованная прибавочная стоимость превращается в прибыль, доход предпринимателя.

Таким образом круг замыкается, капитал совершает кругооборот.

Кругооборот капитала – это движение капитала, при котором, проходя три различные стадии и три функциональные формы, он возвращается в ту форму, с которой начал свое движение. Формула кругооборота капитала в полной мере отражает содержание предпринимательской деятельности, ее цель и условия осуществления:

Рс

Рс Д – Т … П …

Т´ – Д´ - Т´ … П … Т´´ - Д´´ Сп

Сп

В этой формуле каждой форме капитала (денежной, производительной, товарной) соответствует своя стадия кругооборота. Круглой скобкой охвачена денежная формула кругооборота, квадратная – оборот производительного капитала, фигурная – кругооборот товарного капитала. Авансированный капитал одновременно прибывает во всех трех функциональных формах: денежной, производительной, товарной.

Оборот капитала – это кругооборот, рассматриваемый не как отдельный акт, а как периодически повторяющийся процесс. Он начинается с момента авансирования капитала в денежной форме и заканчивается денежной формой капитала, но с приростом. Оборот капитала и его кругооборот не совпадают по времени. Это связано с различиями в скорости обращения различных частей капитала, поэтому за время одного кругооборота к предпринимателю в денежной форме может возвратиться лишь часть авансированного капитала. Оборот капитала представляет собой движение, при котором авансированная стоимость полностью возмещается.

Эффективность движения капитала зависит от его оборачиваемости. Для измерения скорости оборота капитала используется показатель времени оборота. Время оборота капитала – это период, в течение которого ресурсы, пройдя все сферы производства и обращения, возвращаются в исходной (денежной) форме. Время оборота складывается из времени производства и времени обращения. Время производства включает в себя рабочий период, перерывы в процессе производства и пребывание капитала в производственных запасах.

Время обращения охватывает период продажи и покупки товара. Время обращения зависит от отдаленности рынков сбыта, развития транспортной системы и др.

Скорость оборота измеряется числом оборотов ресурсов, совершаемых в течение года. Число оборотов определяется по формуле:

n = O / t ,

где n – число оборотов в год; O – принятая единица времени (1 год);

t – время оборота ресурсов.

3 вопрос. Структура капитала (производственных фондов) предприятия. Основной и оборотный капитал. Эффективность использования предпринимательского капитала. Средства труда функционируют в сфере производства длительное время, сохраняют свою натуральную форму и переносят свою стоимость на готовый продукт трудом работников по мере их износа, т.е. частично. Поэтому вся стоимость, вложенная в средства труда, возвращается предпринимателю по мере реализации товаров в денежной форме лишь через несколько лет. Часть производительного капитала, стоимость которого переносится на продукт постепенно и возвращается к предпринимателю в денежной форме по частям, называется основным капиталом (основными средствами).

Предметы труда потребляются в производстве полностью, перенося свою стоимость целиком на продукт, и после продажи товаров их стоимость полностью возвращается в денежной форме. Часть производительного капитала, стоимость которого входит в продукт целиком и полностью возвращается к предпринимателю в денежной форме в течение одного кругооборота капитала, называется оборотным капиталом (оборотными средствами).

Деление капитала на основной и оборотный относится только к производительному, а не ко всему авансированному капиталу.

Основной капитал, участвуя в производственном процессе многократно ухудшает свои потребительную стоимость (свойства). Процесс переноса стоимости основного капитала в течение срока его службы на стоимость произведенного товара называется амортизацией. Мерой потребления основного капитала выступает износ, денежным выражением которого являются амортизационные отчисления, представляющие собой часть стоимости основного капитала, переносимую на готовый продукт в каждом производственном цикле. Переносимая стоимость аккумулируется в амортизационном фонде, который предназначен для восстановления элементов основного капитала, выбывшего из производственного процесса в силу физического и морального износа.

Физический износ основного капитала – это потеря им потребительной стоимости в результате хозяйственного использования и действия сил природы.

Моральный износ основного капитала связан с обесцениванием машин, оборудования и других его элементов в результате научно-технического прогресса. Эта форма износа проявляется двояко. Во-первых, машины и оборудование аналогичной конструкции начинают производиться с меньшими затратами; они становятся дешевле по сравнению с применяемыми. В результате основной капитал, применяемый в производстве, теряет часть своей стоимости. Во-вторых, в ходе НТП появляются более производительные машины, обеспечивающие производство избыточной прибавочной стоимости. Под воздействием этого морального износа происходит замена устаревшего оборудования новым, хотя старое еще пригодно к использованию.

Учет физического и морального износа имеет значение для установления норм амортизации.

Норма амортизации – отношение годовой суммы амортизационных отчислений к среднегодовой стоимости основного производственного капитала, выраженное в процентах:

На = А / Косн • 100%,

где На – норма амортизации, %;

А – сумма амортизационных отчислений;

Косн – первоначальная стоимость основного капитала.

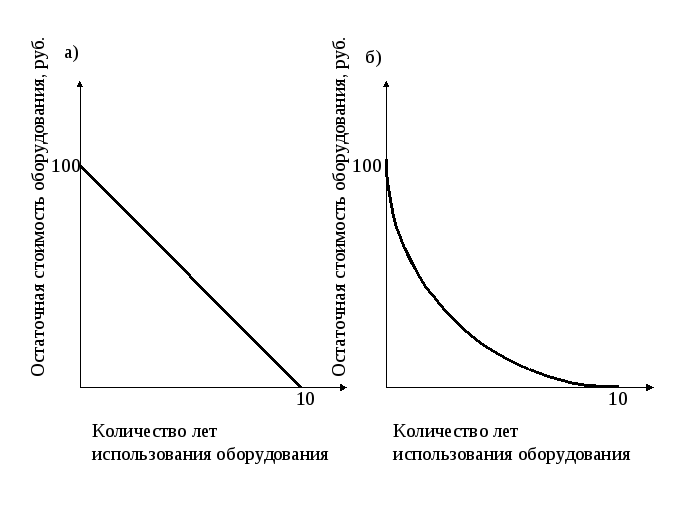

Норма амортизации показывает, за сколько лет стоимость основного капитала должна быть возмещена. В условиях НТП, по причине морального износа, сроки службы оборудования сокращаются, поэтому появляется проблема ускоренной амортизации. Применение ускоренной амортизации позволяет возместить большую часть (до 60—75%) стоимости основного капитала уже в первую половину срока его использования (до наступления морального старения). Во вторую половину срока службы основного капитала величина амортизации уменьшается (рис.).

Рис. Схема линейной (а) и нелинейной (б) амортизации

В настоящее время норма амортизации рассчитывается исходя из полного восстановления (реновации) основных средств. Реновация – экономический процесс замещения за счет средств амортизационного фонда выбывших из производства вследствие физического и морального износа основных средств.

Эффективность использования предпринимательского капитала. Обобщающим показателем использования основных фондов (капитала) является фондоотдача (капиталоотдача, ФО):

ФО = П / ФОСН,

где П – выпуск продукции; ФОСН – стоимость основных производственных фондов (капитала). Данный показатель характеризует величину производства продукции в стоимостной оценке в расчете не единицу средств авансированных в основной капитал.

Фондоемкость – показатель обратный фондоотдаче:

ФО = ФОСН / П.

Использование оборотных фондов (капитала) выражается в материалоемкости (капиталоемкости, МЕ):

МЕ = ФОБ / П

ФОБ – оборотные фонды; П – стоимость выпущенной продукции.

Основной и оборотный капитал характеризуются определенной мобильность и ликвидностью.

Мобильность капитала – это его способность переходить от одного вида использования к другому в зависимости от перемещения спроса. Мобильности противостоит специализация оборудования.

Ликвидность капитала – это его способность быть немедленно обмененным на деньги: может иметь место обмен капитала на деньги или же его амортизация, т.е. частичное или полное воспроизведение его стоимости в произведенном продукте.

4 вопрос. Накопление капитала и инвестиции. Эффективность инвестиционных вложений. При расширенном воспроизводстве часть доходов предпринимателя идет на потребление, а другая часть – на расширение производства, т.е. на накопление. Превращение части прибавочной стоимости в постоянный и переменный капитал называется накоплением капитала.

В современных условиях конкурентоспособность фирмы зависит от темпов накопления капитала. Накопление определяется следующими факторами:

-

нормой прибавочной стоимости;

-

абсолютной величиной капитала;

-

нормой накопления прибавочной стоимости. Норма накопления характеризуется отношением накапливаемой к потребляемой прибавочной стоимости. С развитием фирмы абсолютные размеры обеих частей прибавочной стоимости увеличивается, но в разной мене. Потребляемая часть хотя и возрастает, но в меньшей мере чем накапливаемая. Поэтому норма накопления прибавочной стоимости имеет тенденцию к росту;

-

производительностью общественного труда. При ее повышении снижается как стоимость средств производства, так и рабочей силы, а следовательно, происходит удешевление факторов производства. Поэтому на одну и ту же сумму капитализируемой прибавочной стоимости можно закупить большее их количество;

-

различием между применяемым (капиталом авансированным) и реально потребляемым (амортизацией) в процессе производства капиталом. Поскольку масштабы применения машинной техники по годам возрастают, увеличивается и сумма амортизационных начислений, которые являются временно свободными и могут быть включены в фонд накопления.

Увеличение размеров производства за счет приращения элементов капитала называется капитальными вложениями, или инвестициями. Инвестиции – все виды активов (средств), вкладываемых в хозяйственную деятельность в целях получения дохода. По экономическому содержанию инвестиции – это расходы на создание, расширение и техническое перевооружение основного капитала, а также на связанные с этим изменения оборотного капитала.

Структуру инвестиций можно рассматривать по следующим направлениям:

-

производственная структура инвестиций - это распределение их по отраслям;

-

воспроизводственная структура инвестиций - это соотношение между вложениями в новое строительство, в расширение действующих предприятий или в их реконструкцию и техническое перевооружение;

-

технологическая структура капиталовложений - это соотношение затрат на строительно-монтажные работы (пассивная часть инвестиций) и на приобретение оборудования, машин, инструмента (активная часть);

-

концентрация инвестиций: чем меньше стоимость незавершенного строительства по отношения к годовому объему инвестиций, тем лучше.

Виды инвестиций различаются по ряду критериев, среди которых важнейшими являются направления вложения капитала, форма реализации, величина риска, продолжительность инвестиционного цикла (табл.).

Виды инвестиций

|

По направлениям вложения капитала |

По форме реализации |

По величине риска |

По продолжительности инвестиционного цикла |

|

|

|

|

|

|

|

|

|

|

|

|

Инвестиции обладают разветвленной структурой. В соответствии с делением капитала на физический и денежный инвестиции также принято делить на инвестиции в материально-вещественной и денежной (финансовой) формах. Инвестиции в материально-вещественной форме - это строящиеся производственные и непроизводственные объекты, оборудование и машины, направляемые на замену или расширение технического парка, увеличение материальных запасов и другие инвестиционные товары, призванные развивать и приумножать основные средства экономики, ее материально-техническую базу. Инвестиции в денежной форме - есть денежный капитал, направляемый на создание материально-вещественных инвестиций, обеспечение выпуска инвестиционных товаров.

В экономической литературе различают инвестиции валовые и чистые. Валовыми инвестициями в производство называют инвестиционный продукт, направляемый на поддержание и увеличение основного капитала (основных средств). Валовые инвестиции складываются из двух составляющих. Одна из них, называемая амортизацией, представляет собой инвестиционные ресурсы, необходимые для возмещения износа основных средств, их ремонта, восстановления до исходного, предшествовавшего производственному использованию. Вторая составляющая – чистые инвестиции – это вложения капитала с целью увеличения, наращивания основных средств посредством строительства зданий и сооружений, производства и установки нового, дополнительного оборудования, модернизации действующих производственных мощностей.

Валовые инвестиции представляют собой общий объем капитальных товаров в течение определенного периода времени, обычно за год.

Чистые инвестиции – это ежегодное увеличение основного капитала:

Валовые инвестиции – Амортизация (замещающие инвестиции) = Чистые инвестиции

В зависимости от сферы, в которую направляются инвестиции, и характера достигаемого результата их использования они делятся на реальные и финансовые.

Реальные инвестиции — это вложения в отрасли экономики и виды экономической деятельности, обеспечивающие, приносящие приращение реального капитала, то есть увеличение средств производства, материально-вещественных ценностей, запасов.

Финансовые инвестиции представляют собой вложения в акции, облигации, другие ценные бумаги и финансовые инструменты. Такие вложения сами по себе не дают приращения реального вещественного капитала, но способны приносить прибыль, в том числе спекулятивную, за счет изменения курса ценных бумаг во времени или различия курсов в разных местах их купли и продажи.

Может показаться, что финансовые инвестиции бывают непродуктивными, не обеспечивающими создания основных средств, факторов производства, увеличения ресурсного потенциала страны, экономического роста. В действительности это не совсем так. Сама покупка ценных бумаг, например акций, не создает реального, физического капитала. Но если деньги, вырученные от продажи акций, вкладываются продавшей их компанией в производство, строительство, приобретение оборудования, то финансовые инвестиции становятся денежными вложениями в реальный капитал и превращаются тем самым в реальные инвестиции. Поэтому следует различать финансовые инвестиции, представляющие вложения с целью получения спекулятивной прибыли посредством купли-продажи ценных бумаг, и финансовые инвестиции, превращающиеся в денежный и реальный, физический капитал, переходящие в реальные.

В составе финансовых инвестиций выделяют так называемые портфельные инвестиции. Лица, вкладывающие деньги в ценные бумаги, приобретают в целях повышения доходности и снижения риска набор разнообразных видов ценных бумаг, именуемый портфелем. Отсюда подобные инвестиции и получили название портфельных.

Инвестиции в объекты, дающие инвестору право участвовать в управлении объектом, называют прямыми инвестициями. Примером их являются вложения средств в обыкновенные акции компаний, предоставляющие акционеру возможность голосовать на собраниях акционерного общества, участвовать в принятии решений.

Эффективность инвестиционных вложений. При инвестировании необходимо сопоставлять затраты и доходы (выгоды), возникающие в разное время. Затраты на осуществление проекта растягиваются во времени, а доходы возникают после осуществления затрат. Поэтому необходимо учитывать стоимость денег во времени (рубль, потраченный раньше, стоит больше, чем рубль потраченный позже).