- •Лекция 1 История и перспективы развития cетевой экономики

- •Основные понятия и модели электронного бизнеса

- •Электронный и традиционный рынок

- •Контрольные вопросы к лекции № 1

- •Лекция 2 Основы организации рынка в сетевой экономике

- •Электронный бизнес и стратегия компании

- •Особенности маркетинга на электронном рынке

- •Контрольные вопросы к лекции № 2

- •Лекция 3 Электронный формат товаров и услуг в Интернет

- •Виды электронных продуктов

- •Проблема качества электронных продуктов

- •Стратегии создания новых товаров в сети Интернет

- •Услуги на электронном рынке

- •Финансовые услуги

- •Туристические услуги в сети Интернет

- •Образовательные услуги в Интернет

- •Контрольные вопросы к лекции № 3

- •Контрольные вопросы к лекции № 4

- •Каковы основные требования к платежным системам?

- •Назовите основные формы расчетов в электронных платежных системах.

- •Лекция 4000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000000 5 Ценообразование и распределение товаров в сети Интернет

- •Контрольные вопросы к лекции № 5

- •Лекция 6 Модели взаимодействия участниковэлектронного рынка

- •Формы взаимодействия участников рынка: электронные торговые площадки

- •Сегментация электронного рынка в сетевой экономике

- •Модели получения доходов в электронной коммерции в2в

- •Контрольные вопросы к лекции № 6

- •Классификация и принципы использования Web-сайтов в электронном бизнесе

- •Контрольные вопросы к лекции №7

- •Лекция 8 Технологии электронного обмена документами в сетевой экономике

- •Контрольные вопросы к лекции № 8

Образовательные услуги в Интернет

Образовательные услуги используют Интернет в нескольких направлениях.

Как канал коммуникации. Создание Web-сайтов вузов и их различных образовательных программ позволяет не просто размещать информационно-рекламную информацию, т.е. некоторым образом заменить буклеты и брошюры, но и установить непосредственный контакт с каждым потенциальным потребителем образовательных услуг вуза. Посетителям вузовских сайтов предоставляется подробная информация о программах, условиях приема и обучения, преподавательском составе вуза, действующих в нем научных обществах, кружках и ассоциациях.

Современные технологические решения позволяют посетителям сайта увидеть вуз изнутри, посетить его лаборатории и аудитории.

Вуз использует Интернет как информационный ресурс. Современные технологии позволяют создать электронную библиотеку, которой могут пользоваться студенты и слушатели, не покидая своих домов. Причем, подписка вуза на различные Интернет ресурсы предоставляет студентам доступ, не ограниченный географическим местоположением вуза и национальными границами.

Примером может служить Научная библиотека Московского государственного университета им. М.В.Ломоносова (http://www.lib.msu.su/), обеспечивающая доступ к информационным ресурсам университета, библиотекам вузов России, компьютерной сети и партнерам.

Вуз использует Интернет как канал распределения. Предоставляя возможности регистрации в режиме on-line, вуз избавляет студента от необходимости совершать несколько поездок, экономит его время и деньги. На сайте вуза ресурсы обычно разграничены для различных категорий пользователей. Сайты многих вузов располагают возможностью записаться на конкретный семинар, зарегистрироваться на проводимую вузом конференцию и т.п.

Наконец, вуз использует Интернет как образовательную среду. Через Интернет реализуется значительная часть программ дистанционного обучения. Создаются сайты конкретных программ и курсов по отдельным дисциплинам. Это позволяет передавать и собирать выполненные студентами задания, устраивать консультации, дискуссии и т.д.

Контрольные вопросы к лекции № 3

Каковы основные виды электронных продуктов?

В чем заключаются специфические характеристики информационных продуктов?

В чем заключаются основные проблемы, связанные с качеством продукции, распространяемой через сеть Интернет?

Расскажите об основах стратегии создания новых товаров, распространяемых в сети Интернет.

Назовите основные секторы информации, доступные в сети Интернет.

Дайте характеристику основным видам финансовых услуг, оказываемых в сети Интернет.

Перечислите виды туристических услуг, доступных в сети Интернет.

Назовите направления использования сети Интернет при оказании образовательных услуг.

Лекция 4

Электронные платежи в сети Интернет

Формы денежных расчетов в сети Интернет

Перспективы электронного бизнеса во многом определяются уровнем зрелости электронных платежных систем, обеспечивающих проведение и безопасность финансовых расчетов между предприятиями, фирмами, пользователями, финансовыми структурами. Этот уровень определяется выполнением платежными системами нескольких требований, к которым можно отнести:

конфиденциальность;

целостность информации;

аутентификацию (удостоверение в том, что стороны, участвующие в платежах, являются теми, за кого себя выдают);

авторизацию (проверка наличия у покупателя необходимой суммы для оплаты стоимости покупки);

безопасность операций по платежам.

Электронные платежные системы включают в себя следующие формы расчетов:

банковские (пластиковые) карты;

электронные чеки;

цифровые деньги.

Банковские (пластиковые) карты – это персонифицированный платежный инструмент, предоставляющий владельцу карты возможность безналичной оплаты товаров и услуг, а также получение наличных средств в отделениях банков и банковских автоматах (банкоматах).

Электронный чек – это документ, в котором плательщик дает указание своему банку о перечислении денег. Он имеет много общего с обычным бумажным расчетным чеком. Электронный чек обычно высылается по электронной почте получателю платежа, который предъявляет его в банк и получает по нему деньги. После этого чек возвращается плательщику и служит доказательством факта платежа.

Цифровые деньги (digital cash) являются электронным аналогом бумажных денег. Цифровые деньги представляют собой набор купонов, заверенных цифровой подписью банка-эмитента. Наборы цифр передаются на компьютер получателя денег, а получатель передает эти купоны в банк для проверки и погашения. Каждый купон может быть погашен только однажды, банк в специальной базе данных ведет учет серийных номеров всех погашенных купонов. Цифровые деньги, подобно обычным наличным деньгам, анонимны и могут использоваться многократно до момента своего погашения. Электронные чеки и цифровые деньги применяются обычно при небольших суммах платежа в реальном времени через Интернет.

Все платежные системы можно разделить на два основных класса. Первый класс составляют кредитные платежные системы, к которым можно отнести системы управления операциями через сеть Интернет, а также системы с использованием кредитных карт. Второй класс платежных систем представляют дебетовые системы, основанные на выпуске электронных денежных обязательств.

Дебетовые системы

Дебетовые схемы платежей построены аналогично их прототипам: чековым и обычным денежным. В схему вовлечены две независимые стороны: эмитенты и пользователи. Под эмитентом понимается субъект, управляющий платежной системой. Он выпускает некие электронные единицы, представляющие платежи (например, деньги на счетах в банках). Пользователи систем выполняют две главные функции. Они производят и принимают платежи в Интернет, используя выпущенные электронные единицы.

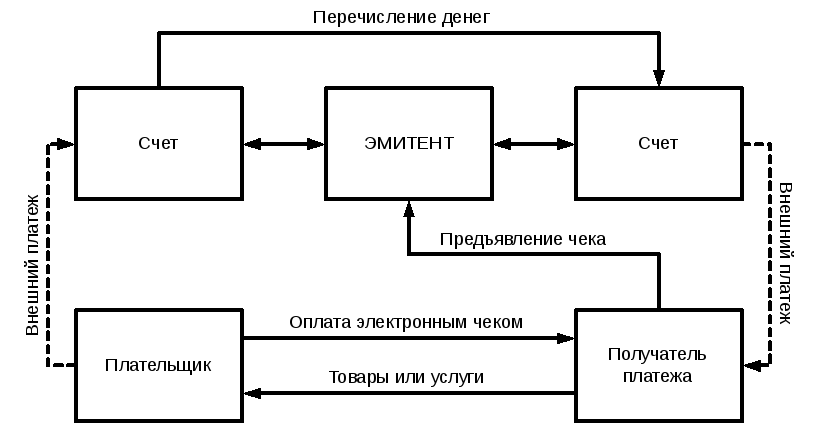

Электронные чеки

Электронные чеки являются аналогом обычных бумажных чеков. Это предписания плательщика своему банку перечислить деньги со своего счета на счет получателя платежа. Операция происходит при предъявлении получателем чека в банке. Основных отличий здесь два. Во-первых, выписывая бумажный чек, плательщик ставит свою настоящую подпись, а в онлайновом варианте – подпись электронная. Во-вторых, сами чеки выдаются в электронном виде.

Проведение платежей проходит в несколько этапов (рис. 4.1):

Плательщик выписывает электронный чек, подписывает электронной подписью и пересылает его получателю. В целях обеспечения большей надежности и безопасности номер чекового счета можно закодировать открытым ключом банка.

Чек предъявляется к оплате платежной системе. Далее, (либо здесь, либо в банке, обслуживающем получателя) происходит проверка электронной подписи.

В случае подтверждения ее подлинности поставляется товар или оказывается услуга. Со счета плательщика деньги перечисляются на счет получателя.

Простота схемы проведения платежей, к сожалению, компенсируется сложностями ее внедрения в России. Здесь чековые схемы пока не получили распространения и еще нет сертификационных центров.

Рис. 4.1 Схема оплаты с использованием электронных чеков

Для реализации электронной подписи используют систему шифрования с открытым ключом. При этом создается личный ключ для подписи и открытый ключ для проверки. Личный ключ хранится у пользователя, а открытый может быть доступен всем. Самый удобный способ распространения открытых ключей – использование сертификационных центров. Там хранятся цифровые сертификаты, содержащие открытый ключ и информацию о владельце. Это освобождает пользователя от обязанности самому рассылать свой открытый ключ. Кроме того, сертификационные центры обеспечивают аутентификацию, гарантирующую, что никто не сможет сгенерировать ключи от лица другого человека.

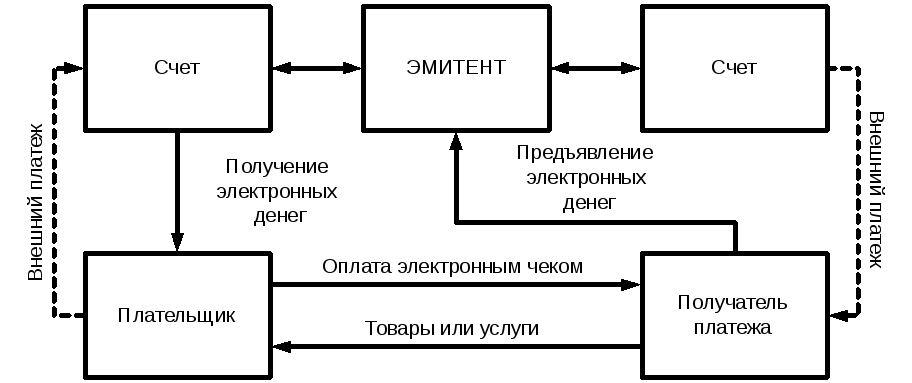

Электронные деньги

Электронные деньги полностью моделируют реальные деньги. При этом, эмиссионная организация – эмитент – выпускает их электронные аналоги, называемые в разных системах по-разному (например, купоны). Далее, они покупаются пользователями, которые с их помощью оплачивают покупки, а затем продавец погашает их у эмитента. При эмиссии каждая денежная единица заверяется электронной печатью, которая проверяется выпускающей структурой перед погашением.

Одна из особенностей физических денег – их анонимность, то есть на них не указано, кто и когда их использовал. Некоторые системы, по аналогии, позволяют покупателю получать электронную наличность так, чтобы нельзя было определить связь между ним и деньгами. Это осуществляется с помощью схемы слепых подписей.

Стоит еще отметить, что при использовании электронных денег отпадает необходимость в аутентификации, поскольку система основана на выпуске денег в обращение перед их использованием.

Ниже на рис. 4.2 приведена схема платежа с помощью цифровых денег, включающая в себя четыре этапа:

Покупатель заранее обменивает реальные деньги на электронные. Хранение наличности у клиента может осуществляться двумя способами, что определяется используемой системой:

на жестком диске компьютера;

на смарт-картах.

Разные системы предлагают разные схемы обмена. Некоторые открывают специальные счета, на которые перечисляются средства со счета покупателя в обмен на электронные купюры. Некоторые банки могут сами эмитировать электронную наличность. При этом она эмитируется только по запросу клиента с последующим ее перечислением на компьютер или карту этого клиента и снятием денежного эквивалента с его счета. При реализации же слепой подписи покупатель сам создает электронные купюры, пересылает их в банк, где при поступлении реальных денег на счет они заверяются печатью и отправляются обратно клиенту.

Наряду с удобствами такого хранения, у него имеются и недостатки. Порча диска или смарт-карты оборачивается невозвратимой потерей электронных денег.

Покупатель перечисляет на сервер продавца электронные деньги за покупку.

Деньги предъявляются эмитенту, который проверяет их подлинность.

В случае подлинности электронных купюр счет продавца увеличивается на сумму покупки, а покупателю отгружается товар или оказывается услуга.

Эмитировать электронные наличные могут как банки, так и небанковские организации. Однако до сих пор не выработана единая система конвертирования разных видов электронных денег. Поэтому только сами эмитенты могут гасить выпущенную ими электронную наличность. Кроме того, использование подобных денег от нефинансовых структур не обеспечено гарантиями со стороны государства. Однако малая стоимость транзакции делает электронную наличность привлекательным инструментом платежей в Интернет.

Рис. 4.2 Схема платежа с помощью цифровых денег

Кредитные системы

Такие Интернет - системы являются аналогами обычных систем, работающих с кредитными картами. Отличие состоит в проведении всех транзакций через Интернет, и как следствие, в необходимости дополнительных средств безопасности и аутентификации.

В проведении платежей через Интернет с помощью кредитных карт участвуют:

Покупатель. Клиент, имеющий компьютер с доступом в Интернет.

Банк-эмитент. Здесь находится расчетный счет покупателя. Банк-эмитент выпускает карточки и является гарантом выполнения финансовых обязательств клиента.

Продавцы. Под продавцами понимаются серверы электронной коммерции, на которых ведутся каталоги товаров и услуг и принимаются заказы клиентов на покупку.

Банки-эквайеры. Банки, обслуживающие продавцов. Каждый продавец имеет единственный банк, в котором он держит свой расчетный счет.

Платежная система Интернет. Электронные компоненты, являющиеся посредниками между остальными участниками.

Традиционная платежная система. Комплекс финансовых и технологических средств для обслуживания карт данного типа. Среди основных задач, решаемых платежной системой, – обеспечение использования карт как средства платежа за товары и услуги, пользование банковскими услугами, проведение взаимозачетов и т.д. Участниками платежной системы являются физические и юридические лица, объединенные отношениями по использованию кредитных карт.

Процессинговый центр платежной системы. Организация, обеспечивающая информационное и технологическое взаимодействие между участниками традиционной платежной системы.

Расчетный банк платежной системы. Кредитная организация, осуществляющая взаиморасчеты между участниками платежной системы по поручению процессингового центра.

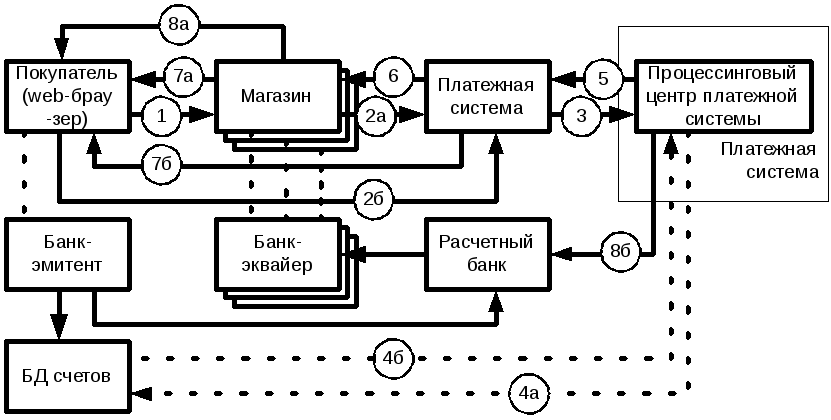

Общая схема платежей в такой системе приведена на рис.4.3.

Рис. 4.3 Схема платежей кредитными картами

Процесс оплаты включает в себя восемь этапов:

Покупатель в электронном магазине формирует корзину товаров и выбирает способ оплаты "кредитная карта".

Далее параметры кредитной карты (номер, имя владельца, дата окончания действия) должны быть переданы платежной системе Интернет для дальнейшей авторизации. Это может быть сделано двумя способами:

через магазин, то есть параметры карты вводятся непосредственно на сайте магазина, после чего они передаются платежной системе Интернет (2а);

на сервере платежной системы (2б).

Очевидны преимущества второго пути. В этом случае сведения о картах не остаются в магазине, и, соответственно, снижается риск получения их третьими лицами или обмана продавцом. И в том, и в другом случае при передаче реквизитов кредитной карты все же существует возможность их перехвата злоумышленниками в сети. Для предотвращения этого данные при передаче шифруются.

Шифрование, естественно, снижает возможности перехвата данных в сети, поэтому связи “покупатель/продавец”, “продавец/платежная система Интернет”, “покупатель/платежная система Интернет” желательно осуществлять с помощью защищенных протоколов. Наиболее распространенным из них на сегодняшний день является протокол SSL (Secure Sockets Layer). В его основе лежит схема асимметричного шифрования с открытым ключом, а в качестве шифровальной схемы используется алгоритм RSA. Сейчас постепенно вводится стандарт защищенных электронных транзакций SET (Secure Electronic Transaction), призванный со временем заменить SSL при обработке транзакций, связанных с расчетами за покупки по кредитным картам в Интернет. Среди плюсов нового стандарта можно отметить усиление безопасности, включая возможности аутентификации всех участников транзакций. Его минусами являются технологические сложности и высокая стоимость.

Платежная система Интернет передает запрос на авторизацию традиционной платежной системе.

Последующий шаг зависит от того, ведет ли банк-эмитент онлайновую базу данных (БД) счетов. При наличии БД процессинговый центр передает банку-эмитенту запрос на авторизацию карты (4а), и затем получает ее результат (4б). Если же такой базы нет, то процессинговый центр сам хранит сведения о состоянии счетов держателей карт и стоп-листы, а также выполняет запросы на авторизацию. Эти сведения регулярно обновляются банками-эмитентами.

Результат авторизации передается платежной системе Интернет.

Магазин получает результат авторизации.

Покупатель получает результат авторизации через магазин (7а) или непосредственно от платежной системы Интернет (7б).

При положительном результате авторизации:

магазин оказывает услугу, или отгружает товар (8а);

процессинговый центр передает в расчетный банк сведения о совершенной транзакции (8б). Деньги со счета покупателя в банке-эмитенте перечисляются через расчетный банк на счет магазина в банке-эквайере.

Для проведения подобных платежей в большинстве случаев необходимо специальное программное обеспечение. Оно может поставляться покупателю, (называемое электронным кошельком), продавцу и его обслуживающему банку.

На российском рынке платежей в Интернет применяют различные решения. Среди них можно выделить систему CyberPlat (http://www.paycash.ru/) – универсальную мультибанковскую интегрированную систему платежей в Интернет, которая обеспечивает весь спектр финансовых услуг: от микроплатежей до межбанковских расчетов. Основные свойства системы CyberPlat следующие:

Интегрированность – система объединяет различные инструменты для ведения бизнеса в сети Интернет:

CyberCheck – подсистема обслуживания сделок класса В2В с элементами электронного документооборота для клиентов, зарегистрированных в CyberPlat;

CyberPOS – подсистема обслуживания платежей по пластиковым картам международных и российских платежных систем, ориентированная на услуги В2С и не требующая регистрации покупателя в системе CyberPlat;

Интернет-банкинг – управление счетом в банке-участнике системы через Интернет.

Мультибанковость – система CyberPlat допускает участие в ней неограниченного количества банков, открыта для взаимодействия с любыми другими платежными системами и, в отличие от многих из них, обеспечивает поддержку множества центров обработки платежей.

Универсальность – система позволяет использовать различные платежные инструменты: пластиковые карты международных и российских платежных систем, в том числе VISA, Europay, Diners Club, JCB, American Express, Union Card, скретч-карты e-port, а также осуществлять платежи непосредственно с банковских счетов плательщиков в банках-участниках системы на любой банковский счет, в том числе внешний.

CyberPlat гарантирует полную конфиденциальность операций и недоступность платежных реквизитов для посторонних.

Другие известные платежные системы России, такие как Web-Money (http://www.webmoney.ru/), Assist (http://www.assist.ru/), ЭлИТ-Карт (http://www.elit.ru/card) также позволяют в реальном времени проводить авторизацию и обработку платежей, совершаемых при помощи кредитных карт VISA, Eurocard/MasterCard, Diners Club, JCB , American Express, STB Card или с лицевых счетов клиентов Интернет-провайдеров с любого компьютера, подключенного к сети Интернет.

Системы предназначены для проведения через Интернет платежей по пластиковым картам мировых платежных систем, в том числе VISA, Master, Union независимо от того, каким банком, российским или зарубежным, эмитирована пластиковая карта.